迎着2021年第一个工作日的阳光,脑海中浮现出的第一个问题是,2021年,我们需要怎么开始这一年?

是的,我想大多数投资者或许和我一样,心中充满着困惑。

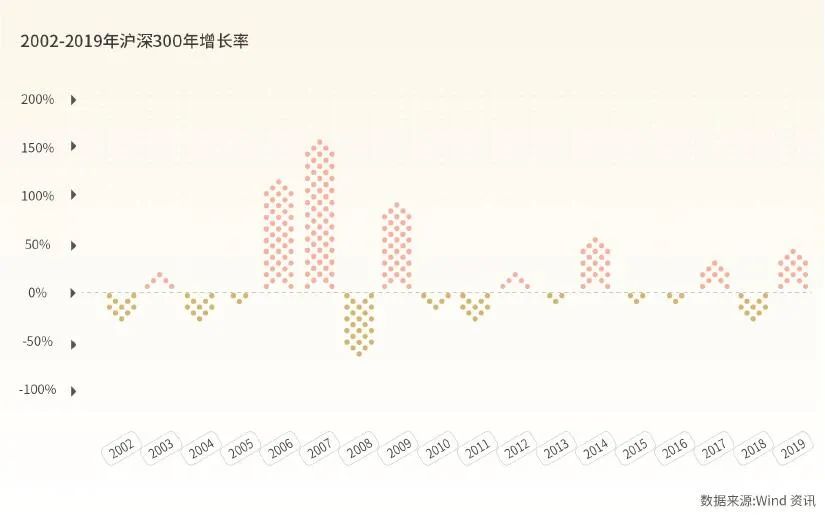

一方面,历史数据告诉我们,过去近20年的A股市场中,涨跌互现。

比如以沪深300指数年增长率来看,自2002年以来,还没有出现过连续上涨3年或者下跌3年的情况出现。

虽然过去不代表未来,而且仅仅按照独立时间维度计算的投资,也不完全符合投资的真实属性,但历史是过去,也是对当下的一种投射,能够一定程度上帮助我们理解未来。

另一方面,市场中各类投资观点多次提到,要降低对2021年投资收益的预期。

-2021年的投资是困难模式,因为疫情带来的流动性政策拐点会否出现,经济复苏和信用周期两者夹击之下,系统性的平衡点在哪里?收益率区间可能会从30-50%的年化回报,下降回归到长期均值的区间,甚至有可能出现负收益的情况。

-经过2019年和2020年两年的持续上涨后,市场的估值普遍偏高。在流动性宽裕的市场中,基本面的很多问题都被掩盖了,许多有瑕疵的股票也涨幅巨大。展望未来,会否依然如此?

问题来了,既然如此,2021年,我们需要择时么?

择时是结果,而不是原因

价值投资的逻辑是“便宜买好货”,需要牢记估值、选择优质企业、感受周期、不预测市场。

投资是认知的变现,投资业绩是稳定投资体系的产出。在价值投资者的投资体系中,个股的选择是基于充分研究后判断的优质企业,买入的标准是“牢记估值”后的好价格,因为相信周期更迭,卖出的逻辑也是“牢记估值”后的高价格。

正因为此,对价值投资者而言,仓位上的择时实际是自下而上选择可投资标的后的结果指标,而不是原因。

简单来说,价值投资者强调自下而上的企业价值判断视角,而不会片面地根据市场整体的估值、流动性、交易情绪等指标,判断自己目前需要维持的股票仓位,例如90%、50%或是30%。如果按照自我的价值评估体系和投资收益率目标,可选择的投资标的仍然比较充分,投资仓位自然而然就越高。反之,投资仓位则越低。

短期的择时很困难

霍华德马克斯在《周期》中提到,对周期的判断,尤其是人性的周期,是难以精确地量化衡量和简单地借鉴历史的。欲要使人灭亡,必先让人疯狂。历史上,贪婪和恐惧的程度都远大于市场的预期。

回顾过去,基于个股的价值投资择时体系,长期来看,因为均值总会回归,在方向的判断上正确率接近100%。但在短期投资收益率上,往往难以全仓买在最低点,也难以全仓卖在最高点。

以沪深300自成立以来的数据为例,截至2020年底,累计涨幅395.86%。如果我们能够做到精准择时,避开跌幅最大的15个交易日,那么我们可以获得1331.3%的巨大收益。但是一种更糟糕的情况是,为了试图避开跌幅最大的日子,而在一些短期时点频繁操作,反倒有可能使我们避开了涨幅最大的日子。而剔除历史涨幅最大的15个交易日后,累计涨幅则缩水至135.39%。

不过,如果我们将这些择时所获得的最大涨幅和最大跌幅日子统统去除后,依然可以获得累计455.34%的收益,与完整区间段395.86%的长期收益相差不大。这或许可以一定程度上说明,短期的择时非常困难,但是对于长期的投资结果来说,并不关键。

数据来源:Wind,统计区间:2002年1月4日-2020年12月31日

不忘初心,方得始终

过去几个月在和投资者的交流中,经常会被问到的一个问题是:未来怎么看,现在需要卖出么?要不要等跌了再买?

其实,从自己的投资目标出发,判断标准也可以很简单。

不管未来市场的投资机会如何,一个简单的逻辑是是否达成自己初期制定的投资目标。例如在一定投资期限内希望实现的投资回报。

有时候我们会因为走得太久,走得太远了,反而会忘记了为什么出发。

在制定投资计划的初期,有经验的投资者会根据自己的现金流情况、未来的支出、市场可能的机会来做出投资决定,制定大类资产配置策略和具体的投资选择计划。从这个角度来看,如果已经实现了当初的投资目标,结合当下的投资机会进行资产检视和调整是必须进行的环节。

最近印象深刻的一句话是对下面这个问题的讨论,即:

我们的投资目标是什么?

-把握每一个投资机会,赚到市场上的每一分钱

-资产的保值增值,跑赢物价和通货膨胀

-实现人生的理想

有一个观点是,以上都不是。投资的目标是避免内心的焦虑,找到“与大多数人一样”的安全感,同时争取实现超越。

不难理解,毕竟人类是群居动物。首先,与众人同行,是内心深处安全感的一种选择。然后,幸福来自于比较,在同行的过程中走得更快、走得更好,同样的投资收益率更高,更容易内心愉悦。反之,痛苦也来自于比较,走得更慢自然更焦虑。

然而,投资往往是逆人性的。

-与自己的投资目标比,而不是与其他人相比;

-克制欲望,避免过度贪婪与恐惧;

-延迟满足,拥有更长期的投资视角;

-客观判断自己的能力圈,追求实现自己能力内的收益。

纵观国内外成功的投资大家和投资经历,长期令人满意的投资业绩,往往来自于对自己的判断,而非仅仅是对市场机会的判断。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。