来源:中金点睛

近期利率上行除了对整体市场造成难以完全避免的波动外,不难发现,美国市场风格表现也出现明显切换,即价值持续且大幅跑赢成长,金融周期股表现尤为亮眼。本文中我们将对此做出分析。

►美股风格轮动走到哪了?价值 vs. 成长相对表现差已经回到疫情前水平。

►利率上行对风格的不同影响。一方面,实际利率上行对高估值特别是“虚高”估值部分会带来更为直接的边际影响。另一方面,除了相对的低估值优势外,长端收益率抬升、特别是债券收益率曲线“熊陡”受益于以银行为代表的金融股和及价值风格。

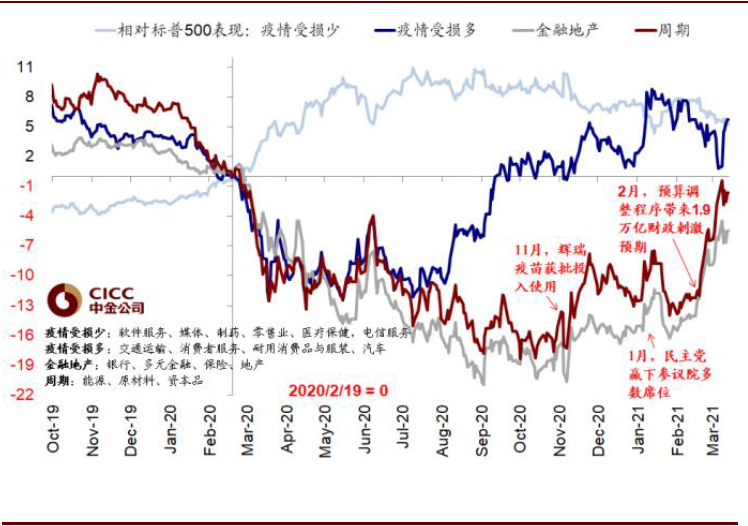

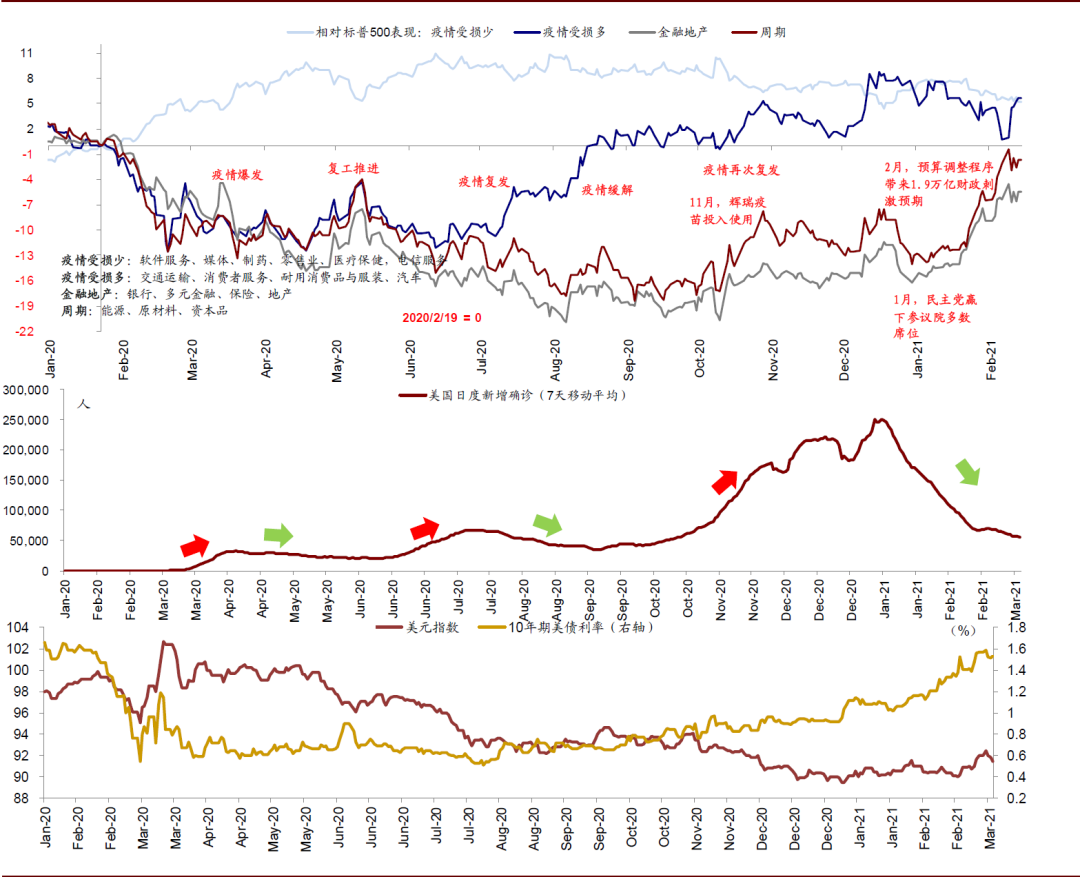

►疫情以来的风格轮动经验。美股自疫情以来基本上沿着疫情受损少的成长股(2020年3~8月)>>疫情受损多的中游和消费(8月~2021年1月)>>金融周期(2021年11月至今)这样一个脉络展开。

往前看,近期利率上行所反映的美国供需两旺下增长和通胀向好预期,会对价值风格提供支撑,对成长股产生相对压制。不过,如果如我们所预期的利率上行速度和步伐边际放缓甚至阶段性回落的话,那么成长股有望得到喘息甚至更大的修复弹性。另外,价值和周期板块自疫情以来的相对跑输已经完全恢复,因此单纯疫情后修复也已经基本兑现,未来空间取决于基本面周期向好提供的支撑。

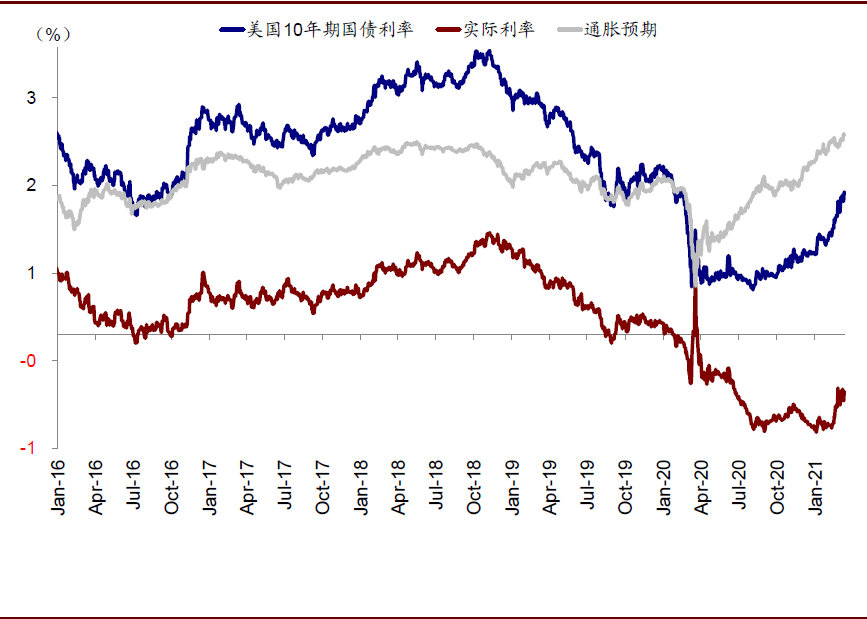

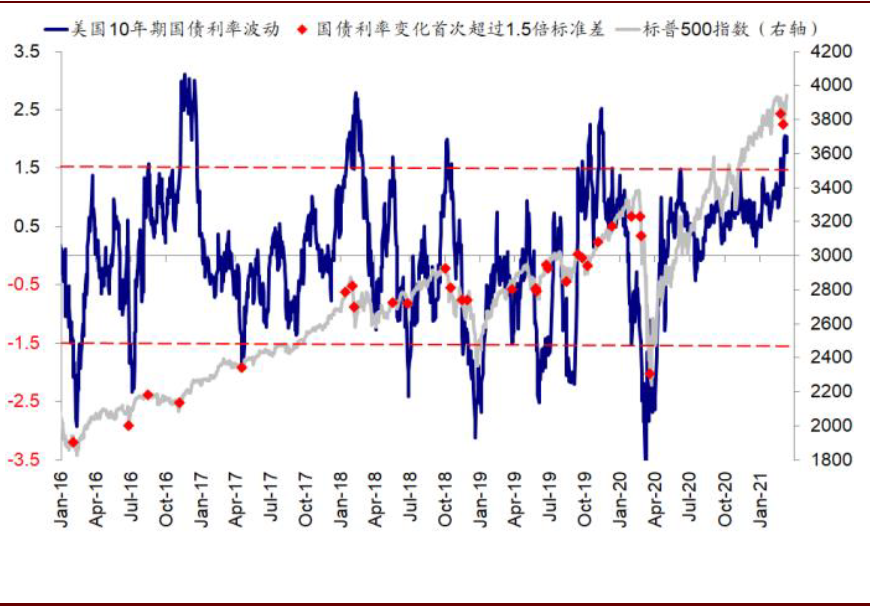

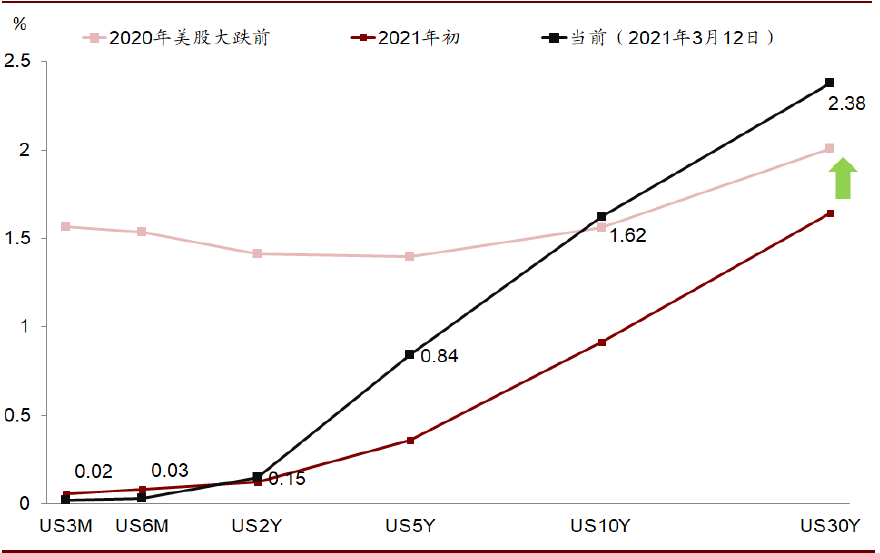

过去一段时间,长端美债利率继续在高位运行,10年美债利率上周五再度上冲10个基点至1.63%的盘中高点,使得我们监测的债券利率波动率再度达到2倍标准差的高位;同时,从利率上行贡献看,依然是以实际利率为主,这也与我们此前一直提示的情形一致。

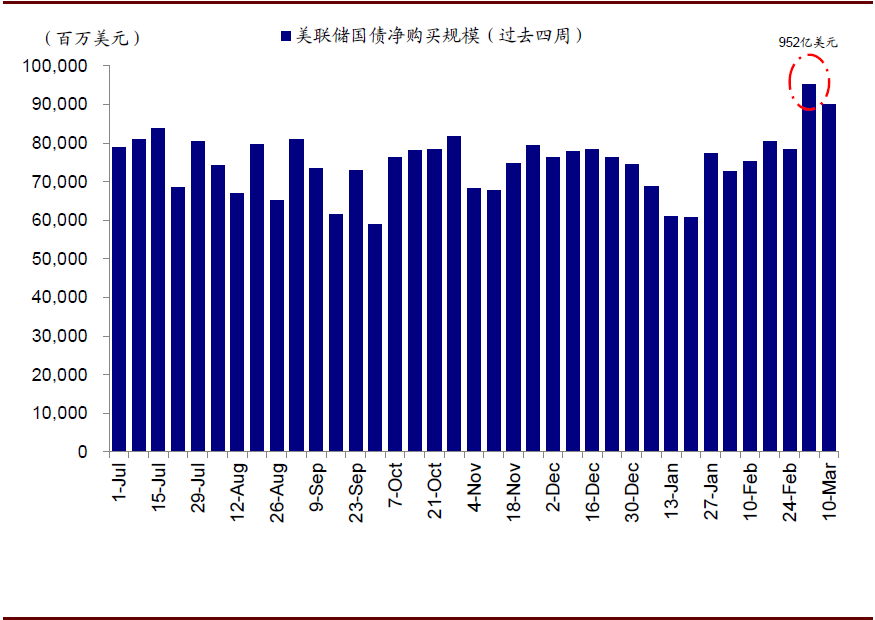

图表: 美联储过去四周国债净购买规模达901亿美元,处于近期相对较高水平

资料来源:Bloomberg,中金公司研究部

图表: 过去一周,10年美债利率快速抬升至1.6%以上,其中实际利率及通胀预期均抬升

资料来源:Bloomberg,中金公司研究部

图表: …使得我们监测的债券利率波动率再度达到2倍标准差的高位…

资料来源:Bloomberg,中金公司研究部

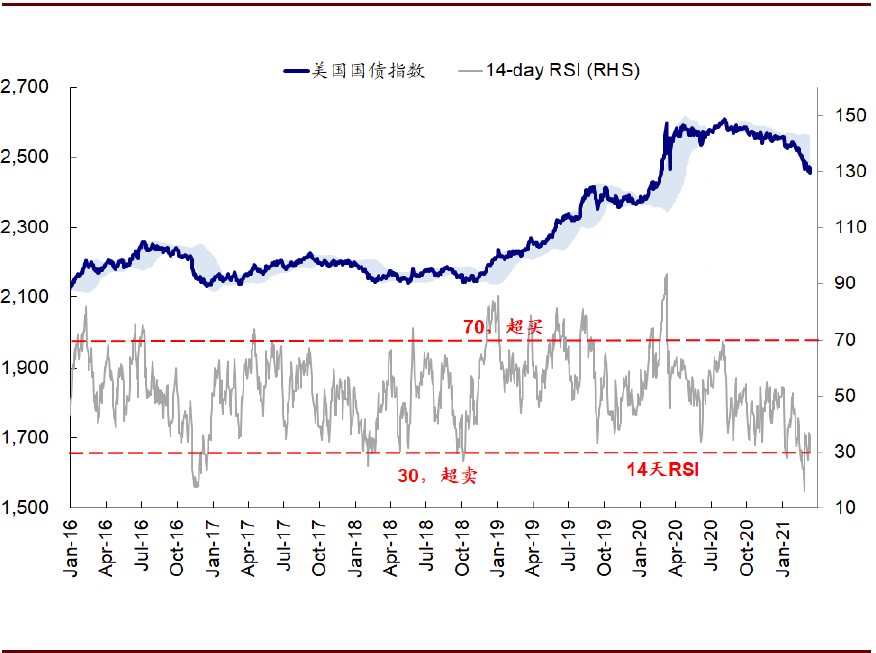

图表: …与此同时,国债再度超卖

资料来源:Bloomberg,中金公司研究部

除了对整体市场造成难以完全避免的波动外,不难发现,伴随着利率的上行,美国市场风格表现也出现明显切换,即价值持续且大幅跑赢成长,金融周期股表现尤为亮眼。例如,道琼斯指数仅受到短暂冲击后就再度上行并创新高,但纳斯达克尤其是龙头科技股则受损严重。

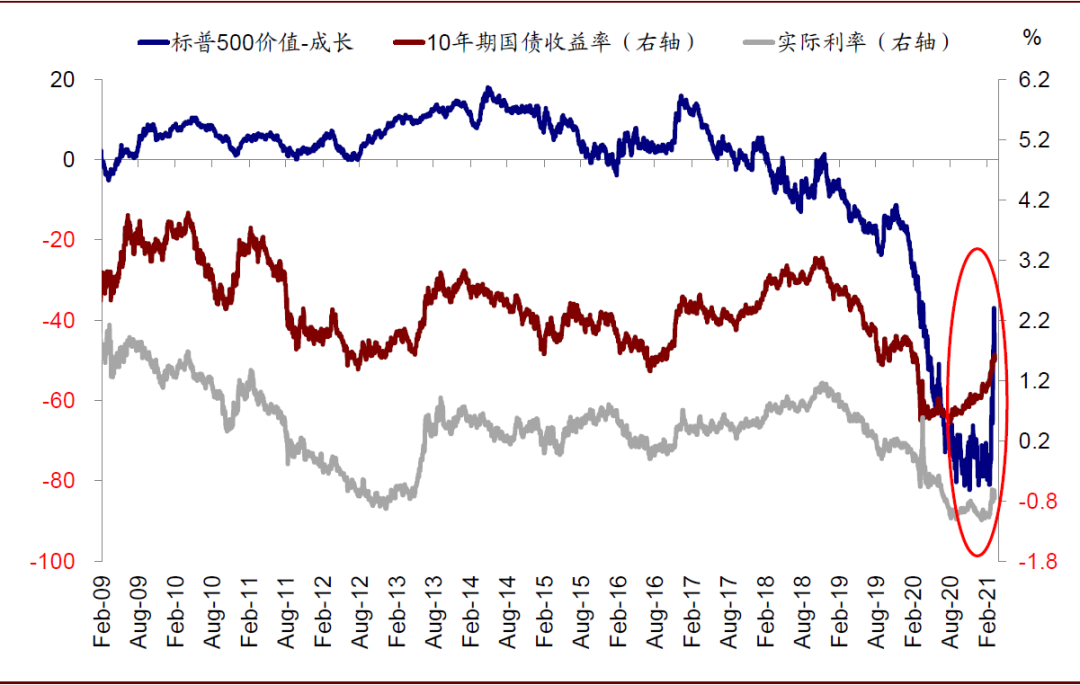

图表:伴随着利率的上行,价值持续且大幅跑赢成长

资料来源:Bloomberg,中金公司研究部

我们在近期的一系列报告中,对于美债利率上行的起因、背景、驱动和影响都做了较为详尽的分析,例如《利率的短期冲击是否已经过去?》、《美股盈利能否抵御利率上行扰动?》《美债利率再度破位上行》、《实际利率走高的含义与影响》、《美债利率上行过快的挑战》、《利率上行的扰动:来自2018年的经验》。本文中,我们将分析在此背景下的风格变化。

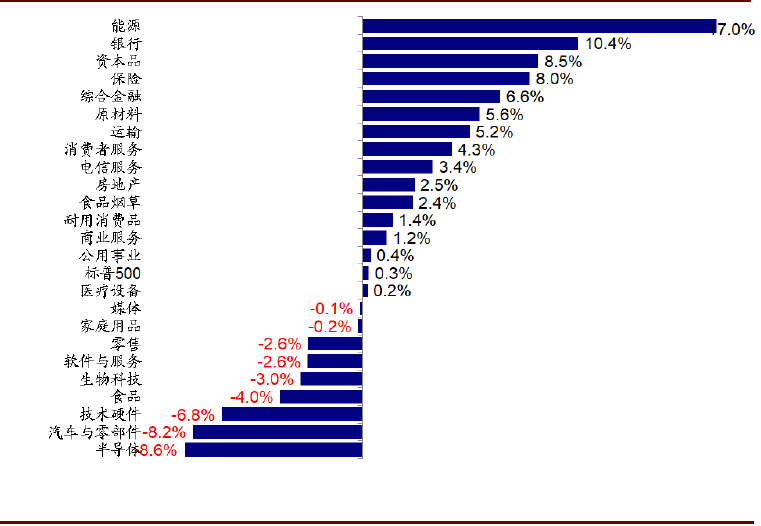

►美股风格轮动走到哪了?价值 vs. 成长相对表现差已经回到疫情前水平。2020年疫情后,低利率、大规模流动性宽松和受疫情较小的冲击都使得以纳斯达克为代表的科技股快速反弹,其与价值股的差距也不断拉大。不过,近期美债利率快速上行后,美股价值股反弹和成长股下跌使得这一差距迅速收窄。2月中利率加速上行以来,美股市场表现最好的板块为能源、银行、资本品和保险,涨幅都在8%以上;相比之下,半导体、汽车、技术硬件表现最差,跌幅7~9%。

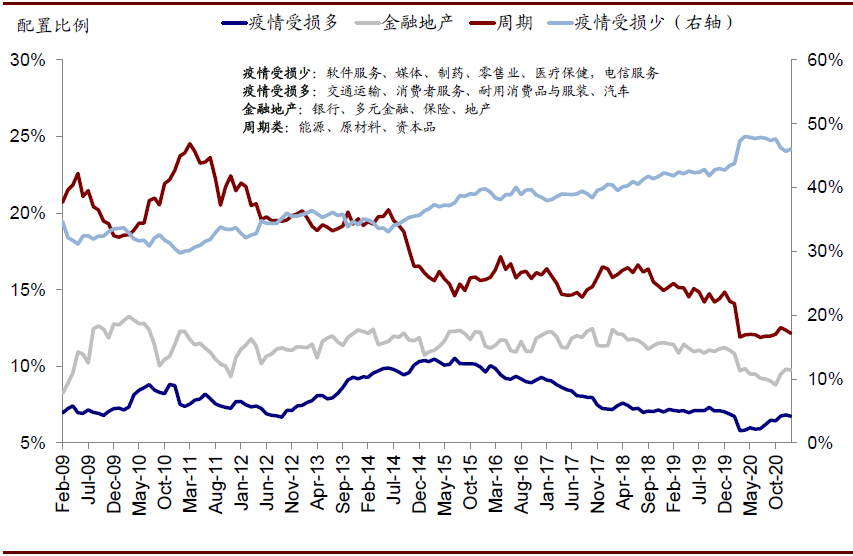

我们用标普500指数成长与价值指数衡量的相对表现已经回升至疫情前3月份的水平。进一步用我们自己定义四类板块划分(即疫情受损少、疫情受损多,金融地产,周期),金融和周期的相对表现已经回升至疫情前水平,而成长股的超额收益自9月后就基本持平、近期进一步收敛。

图表:2月中旬美债利率快速上行以来,以能源和银行为代表的周期及金融板块领涨市场…

资料来源:Bloomberg,Factset,中金公司研究部

图表: …从板块风格来看,金融地产以及周期类板块均快速补涨

资料来源:Bloomberg,Factset,中金公司研究部

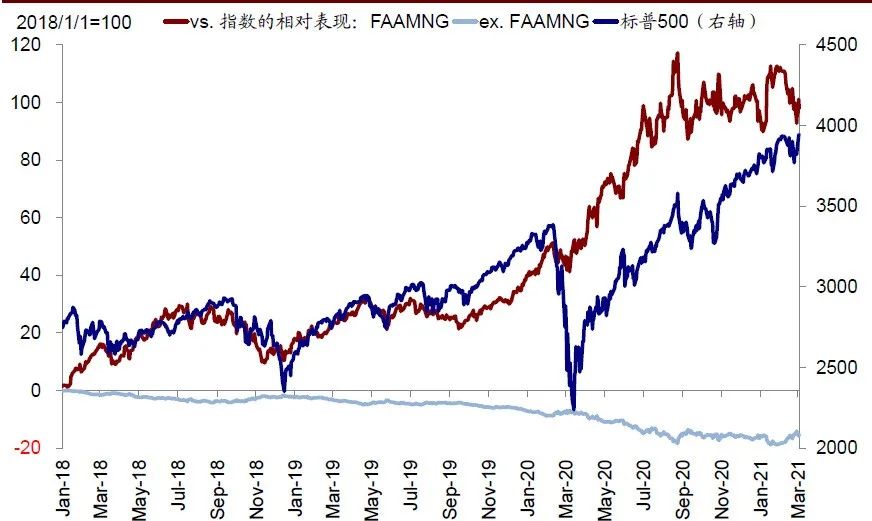

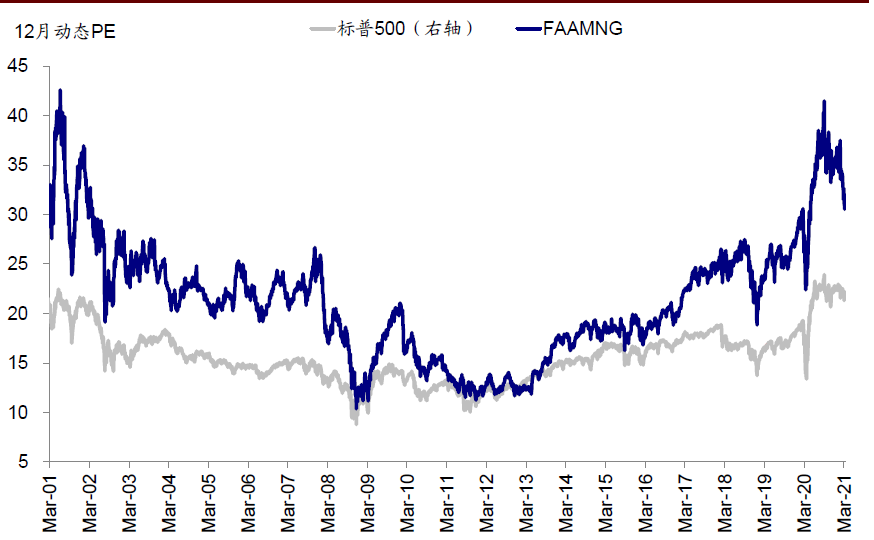

►利率上行对风格的不同影响。近期美债长端利率特别是实际利率的快速走高,对于成长和价值风格都产生了不同影响。一方面,实际利率主导的长端利率上行,意味着扣除掉价格因素后的实际融资成本抬升,这从贴现率角度对高估值特别是“虚高”估值部分会带来更为直接的边际影响。我们注意到美股龙头公司FAAMNG的估值水平收缩程度要远高于整体市场,动态PE从1月底~37倍的高点回落至当前的30倍左右,标普500指数的估值则基本持平与22倍。

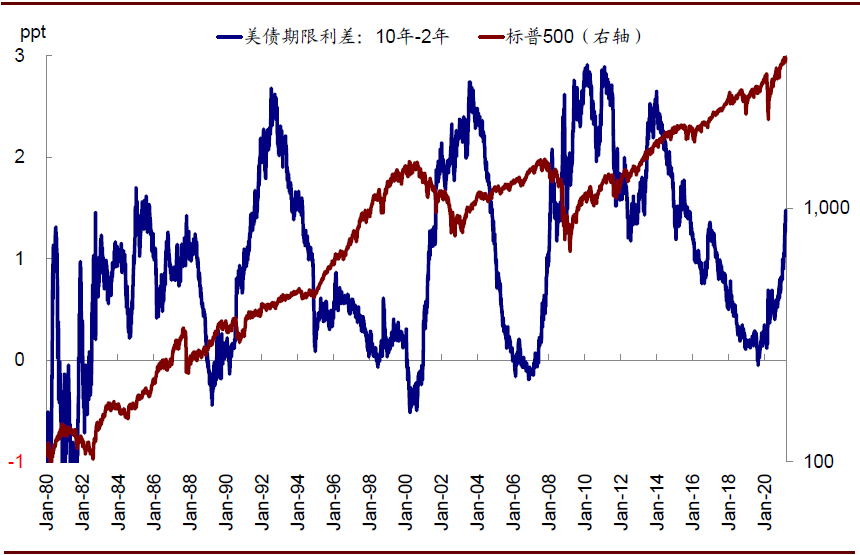

另一方面,除了相对的低估值优势外,长端收益率抬升、特别是债券收益率曲线“熊陡”对于以银行为代表的金融股的盈利预期以及价值风格的估值支撑都是立竿见影的。

图表:实际利率主导的长端利率上行,意味着扣除掉价格因素后的实际融资成本抬升,这从贴现率角度对高估值特别是“虚高”估值部分会带来更为直接的边际影响

资料来源:Bloomberg,Factset,中金公司研究部

图表: 美股龙头公司FAAMNG的估值水平收缩程度要远高于整体市场,动态PE从1月底~37倍的高点回落至当前的30倍左右,标普500指数的估值则基本持平与22倍

资料来源:Bloomberg,Factset,中金公司研究部

图表:长端收益率抬升、特别是债券收益率曲线“熊陡”…

资料来源:Bloomberg,Factset,中金公司研究部

图表:…对于以银行为代表的金融股的盈利预期以及价值风格的估值支撑都是立竿见影

资料来源:Bloomberg,Factset,中金公司研究部

►疫情以来的风格轮动经验。实际上,这也已经不是第一次美股市场上出现较为明显的风格轮动,每一次轮动的背后都有影响增长预期的关键事件和催化剂,如疫情的起伏、疫苗进展、以及财政刺激等。美股自疫情以来基本上沿着疫情受损少的成长股(2020年3~8月)>>疫情受损多的中游和消费(8月~2021年1月)>>金融周期(2021年11月至今)这样一个脉络展开。具体来看,

图表:在2020年3月疫情爆发以来,美股市场内部实际已经出现了多轮板块和风格上的切换,疫情变化和背后隐含的增长修复前景是主要决定因素

资料来源:Bloomberg,Factset,Ourworldindata,中金公司研究部

i.疫情受损少的成长股领先:2020年3月~5月,疫情导致的大跌过后,美联储紧急降息至零利率并开启无限量QE,充裕的流动性和低利率水平、以及受疫情冲击较少的特点,使得成长股集中的疫情受损少板块快速上涨并相对跑赢市场;2020年5月,第一波疫情逐渐缓解后,美国各州复工逐步开启,此时疫情受损多、金融地产及周期类板块快速补涨,但这一情形并未能延续很久,2020年6~8月因第二波疫情再次爆发而终结,疫情受损少板块再度领先;

ii.疫情受损多的中游和消费追赶:2020年8月~10月,第二波疫情缓解,疫情受损多板块逐渐启动并占据市场领先位置,而成长股超额收益随着利率见底回升基本停滞;

iii.顺周期金融周期补涨:2020年11月,辉瑞疫苗积极进展明显提振了市场风险偏好和乐观情绪,市场转向“顺周期交易”,疫情受损多、金融地产及周期板块快速追赶,不过期间因年底第三波疫情爆发、以及1月GameStop逼空事件两度出现回落,直到2月初1.9万亿美元财政刺激前景愈发明朗。2021年2月初,疫情持续缓解、疫苗加速接种、国会民主党人决定启用预算调解程序等因素叠加成为本轮“顺周期”和价值股交易和主要驱动力。而且,相比疫情以来的数次轮动,此次预期增长和疫情改善的确定性更强,因此体现为美债利率快速攀升、以及价值股的支持领涨。

往前看,近期利率上行所反映的美国供需两旺下增长和通胀向好预期,会对价值风格提供支撑,对成长股产生相对压制。不过,如果如我们所预期的利率上行速度和步伐边际放缓甚至阶段性回落的话,那么成长股有望得到喘息甚至更大的修复弹性。

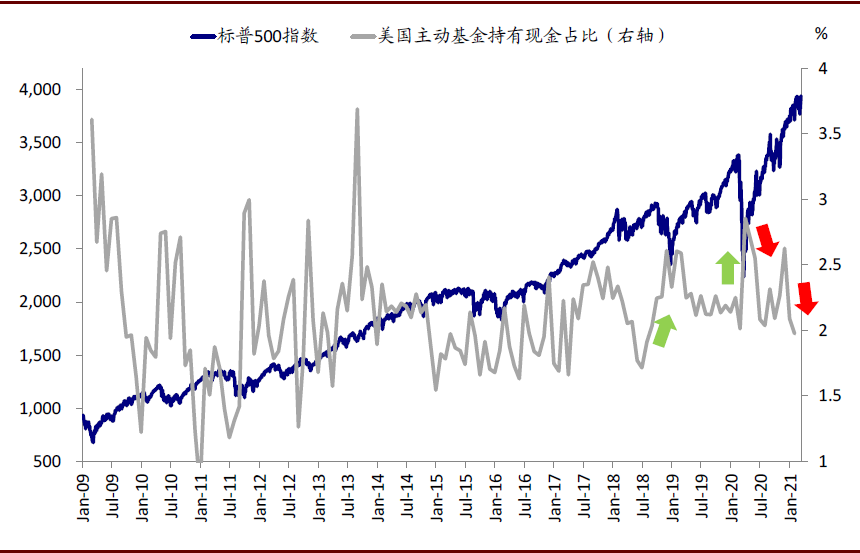

从基金仓位上看,当前美股主动型股票基金现金仓位(1.98%)已低于2020年疫情前水平(2%),金融地产板块从10月末的8.8%快速抬升至1月末的9.8%。由于价值和周期板块自疫情以来的相对跑输已经完全恢复,因此单纯疫情后修复也已经基本兑现,未来空间取决于基本面周期向好提供的支撑。

图表:美股主动型股票基金现金仓位已低于大跌前水平,1月末现金占比1.98%

资料来源:Bloomberg,EPFR,中金公司研究部

图表: 从美股主动型基金的配置比例来看,其中金融地产板块从10月末的8.8%快速抬升至1月末的9.8%

资料来源:Bloomberg,EPFR,中金公司研究部

下载新浪财经APP,了解全球实时汇率

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。