来源:喵哥交易解惑

原标题:实际利率回升,是临时反弹还是彻底反转?

上周四美国十年期国债收益率最高涨至1.61%。此前我们说过,美国十年期国债收益率升破1.5%的当前通胀水平,意味着实际利率转向正值区间,将对黄金构成实质性打击,所以周五黄金跌破1760支撑也并不意外。

不过,美十债收益率并未在1.5%上方过多停留。

上周,美国财政部拍卖620亿美元7年期国债,认购倍数仅2.04倍,刷新历史最低。

一般来说长期债券利率高,风险低,是认购热门,但本次认购倍数远低于前6次的均值2.35。中标利率则是近期峰值1.195%。美联储和联邦政府机构获配22.1%,防止流拍的保底机构获配39.81%。

这似乎说明外国官方和投资机构看清了美债的割韭菜本质,持有美债的意愿严重不足。这一拍卖结果或许加速了长期投资资金对美债的抛售,推动美债各周期收益率同步走高。

我倾向于认为通胀预期和债券供需失衡合力推动了美债收益率大幅上升,但对其能否维持在通胀水平之上持怀疑态度。

通常将美国十年期国债收益率与核心PCE通胀年率的差值视为实际利率。

于是我整理了过去20年的数据,做出下图:

自2000年开始的过去20年间,只有3次实际利率处于负值区间。而最近发生的这次持续时间最久,负值程度最深。

十年期国债收益率长期处于下行趋势,这和美国基准利率的变化相一致。以十年期国债收益率衡量的实际利率水平长期来看其峰值也在逐渐下移。

2007年之后,核心通胀几乎难以维持在2%的水平之上。

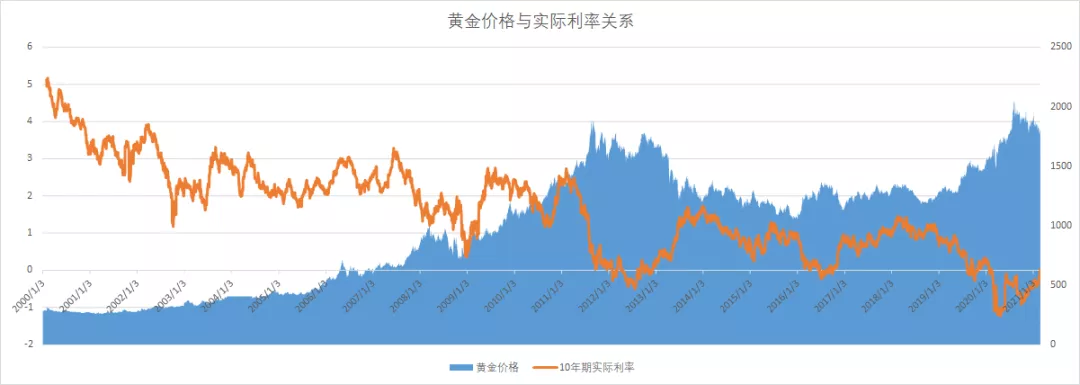

然后我又对比了黄金价格与实际利率的关系。

实际利率长期处于下降趋势,黄金价格长期处于上升趋势,两者负相关几乎肉眼可见。

实际利率长期处于下降趋势,黄金价格长期处于上升趋势,两者负相关几乎肉眼可见。但是,似乎每当实际利率形成峰值都能推动黄金价格显著上涨,而实际利率每次触底,对黄金的影响都不如触顶显著。

这一点我还不能说得特别确定,需要结合其它数据背景深入研究。

比较意外的是,以十年期国债收益率衡量的实际利率并不如想象中那么频繁得触及负值区间。但确实如想象那样,每次接近或触及负值都会对黄金价格提供强劲的上行动力。

那么问题来了,当前实际利率自深度负值区域回升至零轴水平,是反弹还是反转?

如果是反弹,意味着黄金的下跌只是深度调整。如果是反转,意味着黄金还有更大的调整空间。

变量就是两个,十年期国债收益率和核心通胀。

先说通胀。

上周五公布的美国2月1年期通胀预期是3.3%。5-10年期通胀预期是2.7%。这两个数据都升至相当长时期内的峰值水平。虽然过去数年通胀预期大多无法兑现,但至少说明市场对通胀更大幅度上行的预期又进一步强化了。

目前核心PCE通胀值是1.5%。如果先不考虑长期通胀水平,短期来说,去年6月-8月美国因疫情爆发封闭,通胀一度跌至不足1%。这意味着只要物价水平不出现显著暴跌,最晚到3季度美国核心通胀极大概率升至2%水平之上。极有可能在第三季度形成年内的通胀峰值。

另外也可以关注衡量大宗商品价格的CRB指数,目前已经回升到2018年的水平,相比2020年大宗商品价格高出不少。

总结通胀的情况是:短期基数低,长期高预期。不负责任地预测一下,三季度上冲到2-2.5%区间,之后回落到1.7-2%区间是有可能的。

再说美债收益率。

美债收益率并不是一个交易标的。资金买卖的是美国国债,国债价格的变化决定了到期收益率的高低。一张已经发行了的美国国债其票面利息是固定的。

你买的价格越低,持有到期回报越高,你买的价格越高,持有到期收益率越低。投资者并不会因为美债收益率上行,而从财政部拿到更多的利息。

因此,从美联储下岗到财政部再就业的耶伦老奶奶说,美国政府当前债务占GDP比重高达107.6%并不是大事,尽管这一比重已经接近二战时期的118.9%的历史最高值。

她认为,债务利息支付占GDP比重是更好的衡量标准,当前的比例处于2007年的水平。说白了就是,虽然现在借了更多的债,但利息极低,每年平摊下来利息负担不大,反正本金到期后还可以续借。

但是,拜登老爷子还在极力推动数万亿美元的财政刺激法案呢。这些资金最终还是要靠发债筹措,尽管美联储会印钱兜底。但如果长期国债收益率持续走高,新发债券的中标利率必然走高。

政府对长期债务的利率承受上限大概率就是美债收益率在经济未完成充分复苏前的天花板。

美联储可以学习日本央行施行收益率曲线控制。或者是将长期收益率控制在某一较低水平。这是量化宽松的大杀器。当然还有更快速有效的手段,就是降息至负利率。现在欧元区的长期债券就是负收益。

当然无论是收益率曲线控制还是负利率目前来说都仅仅是猜测,只是用来说明美国长期国债收益率存在未来一段时间处于较低水平的需求。而短期通胀又具备上行的动力,虽然未必能够持续。这两者一做减法,大概就能得出实际利率在零轴水平持续上行的概率并不大。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。