私募巨头年度榜单揭晓:新面孔“霸榜”,宏观量化“插队”,收益来源各有千秋

来源:资本深潜号

证券类私募的2020年度业绩揭晓!

过去两年,A股“结构牛”行情下,股票多头策略一马当先,头部私募业绩扶摇直上,强势领跑整个私募圈。目前业内规模最大者已经超过1000亿。

同时,追求稳健收益的量化策略不甘示弱,规模和排名“穿梭”于强势的多头私募阵营中。

而私募策略的“王冠”宏观策略私募则出现重大分化,拿捏准确的机构居于行业排名的潮头,而业绩不佳者已几近被淘汰。

逆风近 一年的债券私募在“股牛债熊”之际,方显英雄本色。业内依然有百亿机构斩获并不错正收益,行业洗牌中尤见功力。

01“新面孔”居于潮头

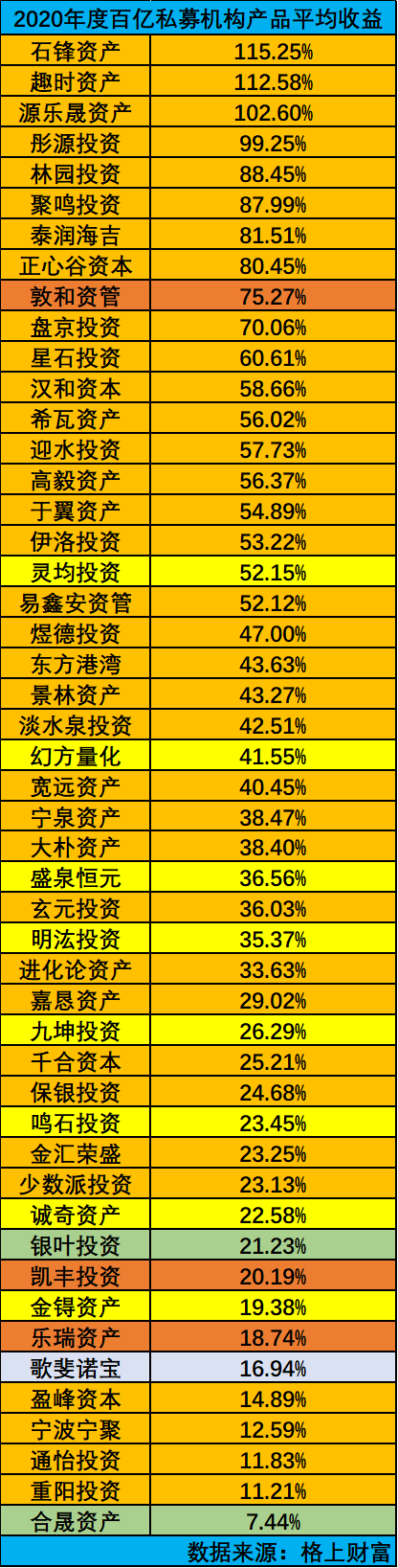

我们依据第三方机构格上财富的数据,汇总了百亿规模私募旗下产品的平均费前收益(管理人计提管理人之前的收益水平),净值统计区间为2019年12月31日-2020年12月31日。(如文末)

上述百亿私募的策略涵盖股票多头、股票量化、固定收益、宏观策略和组合策略。

需要说明的是,本文统计的收益情况是投资业绩的汇总,请读者切勿根据收益排名判断投资能力的绝对高低,这更多与管理人的投资策略相关。

2020年居于业绩“潮头”的多头私募以新面孔为主。

三家旗下产品平均收益超100%的机构分为石锋资产、趣时资产和源乐晟,前两家均是新晋百亿私募。

石锋资产和趣时资产均是2015年成立的私募,前者创始人崔红建曾任职平安资产,后者创始人章秀奇曾任上投摩根专户产品投资总监。

源乐晟是成立超过10年的私募,旗下三位基金经理曾晓洁、杨建海和呂小九均为北京大学同窗,2017年该机构规模正式突破百亿。

去年收益超过80%的百亿私募,均是股票多头机构,分别为彤源投资、林园投资、聚鸣投资、泰润海吉和正心谷资本。

上述机构中,只有林园投资属于老牌私募机构,由民间派投资人林园创立。其余机构均在业内相对低调。

比如,彤源投资成立有十余年历史,但业绩在2015年后表现不佳,其最新实控人——交银基金前名将管华雨在该机构低谷期入主,2020年规模迈过百亿元,业绩快速上升。

再如,聚鸣投资成立于2016年,创始人刘晓龙曾任广发基金权益投资部总监;泰润海吉的背景更加特殊,创始人刘壮波曾在海天味业任职20年,之后曾任一家三方财富公司交易部总经理,去年业绩上升后开始走入大众视野;正心谷创始人林利军2015年“奔私”,一直专注于PE投资,直至去年才显露于二级市场,业绩快速爆发。

02 宏观与量化策略“插队”

以百亿私募为例,业绩居前者可谓多头私募的天下,但不乏“搅局者”:主打宏观策略的敦和资管就是一例,2020年斩获了75%的投资收益,更领先2019年百亿私募冠军盘京投资。

主打高频量化的灵均投资、幻方量化、盛泉恒元、明汯投资、九坤投资分别获得52%、41%、37%、35%和26%的年度收益。

实际上,百亿量化阵营的分化非常明显:去年上半年头部量化机构的业绩差距并不大,而到了年底情况出现反转。

比如,灵均投资与金锝投资之间的产品平均收益出现30%的“鸿沟”。

格上财富指出,去年上半年,一方面交易量和市场波动明显放大,北上资金保持净流入,良好的交投氛围利好,叠加整体中小盘表现较为突出的环境,量化选股策略跑出超额。但去年9月份起,基差持续收敛,中小盘基本上是震荡的走势,甚至出现风格切换到蓝筹大盘股的现象,持仓分散,且持仓偏向中小市值个股的阿尔法产品想要获得明显的超额收益则比较困难。

此外,宏观策略私募的差距也比较显著:敦和资管强势居前,凯丰投资和乐瑞资产的年度收益在20%左右,背后或是对大类资产轮动判断不同所致。

03 收益来源大揭秘

以源乐晟为例,该私募重仓了医药、消费、新能源、工程机械行业,去年7月份产品净值有一波亮眼的涨幅,其主要收益贡献就是新能源的光伏。

源乐晟自2018年起开始布局这个赛道,但当时因行业政策原因,重仓股整体表现不佳。

据悉,2029年源乐晟从长江证券挖来了一位资深产业研究员加盟。去年二季度提前预判光伏景气度的拐点,光伏行业较火力发电成本的差距也在逐步拉小,同时对于光伏能源存储的问题也得到了技术面的突破,行业景气度向上确定,因此斩获了不菲收益。

另一家收益率87%的“新面孔”——聚鸣投资,去年的具体操作也可圈可点:

一季度疫情期间,该机构减仓受疫情直接冲击的行业股票,增加了受益疫情的个股;二季度,整体仓位维持到八成,布局有反转空间的逆向标的和景气度高的成长机会;6月,市场情绪开始点燃,采取医药和科技双主线并行;8月份市场前高后低,逐步往顺周期的机械、汽车零部件以及化工行业切换,并陆续增加军工行业的配置;三季度开始,减仓医药生物和科技,加仓部分低估值周期性行业,且较少配置食品饮料和白马股,超额收益横盘;四季度,以新能源、有色金属、制造业为上涨主升浪,聚鸣投资前期布局的新能源汽车、军工的强势上涨为组合明显正贡献。

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。