来源:华安锐智会

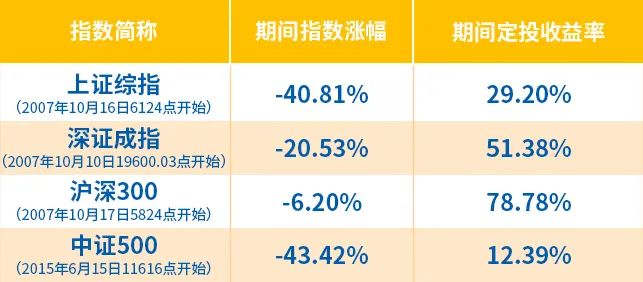

“1月27日盘中,沪指又走出了‘V’字,行情好像又开始飘忽不定了,现在不知道是该上车还是该下车。”一位投资者在朋友圈分享自己近期的投资心情。2021年的第一个月份,市场行情的变化之快,让投资者大呼“意想不到”。在沪指冲高后盘整的走势中,“基金赚钱,基民不赚钱”的现象,再次被广泛讨论。这其实是一个普遍现象,背后的原因到底是什么?归根结底,客官们没有解决以下两个问题。大部分投资者存在“短期博弈”的侥幸心理,对基金价格波动的敏感性高,对自我投资能力过度自信,希望通过短期择时获取更多的超额收益。但实际上,普通投资者的投资知识和时间不足,理想中的择时是低买高卖,现实中却往往是追涨杀跌。这一点应该如何解决?一方面,我们要逐步树立长期投资的理念,控制自己的投资情绪;另一方面,我们也可以借助外部的投资工具,比如基金定投。通过多次定期定额投资有效平滑成本,降低风险的同时也减少长期持基的心理负担,从而坚持纪律投资、长期投资。站在沪指3500点附近,投资者担心定投在短期的阶段高点,但事实上,定投是长期投资、多次投资,对择时的要求并没有那么高。从历史上看,如果将热门A股指数模拟成基金进行定投,即便从指数发布以来的最高点开始进行定投至今,在统计区间内仍然能获得正收益,同期指数仍然处于下跌或深度下跌的情况。最高点开始定投四大指数至今

“1月27日盘中,沪指又走出了‘V’字,行情好像又开始飘忽不定了,现在不知道是该上车还是该下车。”一位投资者在朋友圈分享自己近期的投资心情。2021年的第一个月份,市场行情的变化之快,让投资者大呼“意想不到”。在沪指冲高后盘整的走势中,“基金赚钱,基民不赚钱”的现象,再次被广泛讨论。这其实是一个普遍现象,背后的原因到底是什么?归根结底,客官们没有解决以下两个问题。大部分投资者存在“短期博弈”的侥幸心理,对基金价格波动的敏感性高,对自我投资能力过度自信,希望通过短期择时获取更多的超额收益。但实际上,普通投资者的投资知识和时间不足,理想中的择时是低买高卖,现实中却往往是追涨杀跌。这一点应该如何解决?一方面,我们要逐步树立长期投资的理念,控制自己的投资情绪;另一方面,我们也可以借助外部的投资工具,比如基金定投。通过多次定期定额投资有效平滑成本,降低风险的同时也减少长期持基的心理负担,从而坚持纪律投资、长期投资。站在沪指3500点附近,投资者担心定投在短期的阶段高点,但事实上,定投是长期投资、多次投资,对择时的要求并没有那么高。从历史上看,如果将热门A股指数模拟成基金进行定投,即便从指数发布以来的最高点开始进行定投至今,在统计区间内仍然能获得正收益,同期指数仍然处于下跌或深度下跌的情况。最高点开始定投四大指数至今指数涨幅VS定投收益率

(数据来源:Wind,U8定投计算器;分别以上证指数、深证成指、沪深300、中证500为模拟定投标的;忽略费用;模拟定投截止日期为2021年1月26日;每月投入1000元;模拟定投收益率=(当期期末余额-累计定投成本)/累计定投成本;当期期末余额=(上期余额+定投金额)*(1+当期收益率))与此同时,在全球经济复苏的大背景下,机构仍然谨慎国内市场的2021年表现。国盛证券认为,A股市场整体风险不大,跨年行情更不会就此终结。与此同时,南下资金引领下,港股“明明白白”的行情也才刚刚开始。尽管公募基金长期整体表现优异,但单只基金背后的投资团队不同,投资水平也有差异。眼下市场上公募基金已近多大7000多只,要从中选出能够长期持有的优秀标的着实不易。选好基金之前,先选择一个好平台。华安基金以权益管理见长,权益投资长期业绩领先,2020年旗下也涌现出一批投资特色鲜明、真正为基民赚钱的基金。海通证券数据显示,截至2020年底,华安基金权益类基金近3年、5年收益率91.30%、96.75%,排名行业16/110、19/97。好的定投标的,业绩应该“看长不看短”。近期华安旗下基金四季报集体披露,小安整理了一批优质标的供投资者挑选,它们均具有以下特点:

(数据来源:Wind,U8定投计算器;分别以上证指数、深证成指、沪深300、中证500为模拟定投标的;忽略费用;模拟定投截止日期为2021年1月26日;每月投入1000元;模拟定投收益率=(当期期末余额-累计定投成本)/累计定投成本;当期期末余额=(上期余额+定投金额)*(1+当期收益率))与此同时,在全球经济复苏的大背景下,机构仍然谨慎国内市场的2021年表现。国盛证券认为,A股市场整体风险不大,跨年行情更不会就此终结。与此同时,南下资金引领下,港股“明明白白”的行情也才刚刚开始。尽管公募基金长期整体表现优异,但单只基金背后的投资团队不同,投资水平也有差异。眼下市场上公募基金已近多大7000多只,要从中选出能够长期持有的优秀标的着实不易。选好基金之前,先选择一个好平台。华安基金以权益管理见长,权益投资长期业绩领先,2020年旗下也涌现出一批投资特色鲜明、真正为基民赚钱的基金。海通证券数据显示,截至2020年底,华安基金权益类基金近3年、5年收益率91.30%、96.75%,排名行业16/110、19/97。好的定投标的,业绩应该“看长不看短”。近期华安旗下基金四季报集体披露,小安整理了一批优质标的供投资者挑选,它们均具有以下特点:1,绩优基金经理掌舵,综合实力值得信赖;

2,基金成立时间较长,穿越多轮牛熊转换;

3,长期业绩回报优秀,相对业绩基准涨幅超额收益明显。

绩优权益基金可定投

小安打CALL说三遍

(业绩数据及其业绩比较基准来自基金四季报,指数涨幅来自Wind,截至2020年12月31日)

(业绩数据及其业绩比较基准来自基金四季报,指数涨幅来自Wind,截至2020年12月31日)选定好基金,就可以开始定投之旅了,因为最好的定投开始时间,永远是“现在”。小安温馨提醒,定投是对内心的修炼,它不是一时的激情投资,只有坚守纪律、细水长流,定投才能实现其价值。

根据基金定期报告,截止2020年12月31日——

华安宝利配置,成立日2004年8月24日,业绩比较基准为天相转债指数收益率*35%+天相280指数收益率*30%+天相国债全价指数收益率*30%+金融同业存款利率*5%,2010年-2020年净值增长率及业绩比较基准收益率分别为:7.53%(36.10%)、-15.12%(-6.75)、4.03%(-11.54%)、9.94%(5.21%)、34.81%(-1.52%)、43.94%(-0.13%)、-12.92%(-0.23%)、5.75%(7.50%)、-18.24%(-6.19%)、54.02%(19.87%)、53.99%%(12.19%)。华安宝利配置的历任基金经理为:袁蓓(20040824-20080425)、汤礼辉(20050525-20070418)、邓跃辉(20080425-20100319)、沈雪峰(20081011-20100421)、陆从珍(20100421-20150618)、康平(20120530-20130809)、翁启森(20150616-20160921)、刘伟亭(20150925-20180514)、王嘉(20180226-20181112)、陈媛(20181112至今)。

华安宏利,成立日2006年9月6日,业绩比较基准为沪深300指数收益率*90%+同业存款利率*10%,2010年-2020年度净值增长率及业绩比较基准收益率分别为:分别为-1.30%(-9.73%)、-22.49%(-23.21%)、5.36%(6.78%)、16.59%(-4.67%)、12.43%(43.49%)、61.71%(6.84%)、-27.36%(-9.95%)、22.98%(19.54%)、-20.35%(-22.89%)、66.90%(32.27%)、37.93%(24.54%)。华安宏利历任基金经理为:尚志民(20060906-20150217)、陈俏宇(20070314-20080213)、汪光成(20080213-20090327)、陈逊(20120530-20140423)、翁启森(20140318-20160921)、施卫平(20140430-20150626)、王春(20151028至今)。

华安逆向策略混合基金成立于2012-08-16。业绩比较基准为沪深300指数收益率*80%+中国债券总指数收益率*20%。“2013年度-2020年”历年业绩(及业绩基准表现)为35.51%(-7.65%)、41.68%(51.66%)、104.51%(5.37%)、-4.37%(-9.38%)、1.10%(16.57%)、-23.21%(-19.01%)、65.53%(29.08%)、81.00%(21.74 %)。华安逆向策略的历任基金经理为:陆从珍(20120816-20150618)、崔莹(20150618至今)。

华安核心优选,成立日2008年10月22日,业绩比较基准为80%×沪深300指数收益率+20%×中债国债总财富指数收益率。2009年-2020年年度回报及业绩比较基准收益率分别为:64.43%(73.63%)、3.51%(-9.20%)、-30.77%(-19.61%)、11.74%(7.02%)、6.61%(-5.63%)、35.71%(41.58%)、29.30%(6.74%)、5.42%(-8.38%)、18.68%(16.73%)、-11.43%(-19.18%)、41.82%(29.64%)、75.16%(22.30%)。华安核心优选历任基金经理为:陈俏宇(20081022-20150618)、吴丰树(20110719-20130524)、杨鑫鑫(20130605-20181031)、陆秋渊(20181031至今)、盛骅(20181031至今)。

华安科技动力成立于2011年12月20日,业绩比较基准为中证800指数收益率*80%+中国债券总指数收益率*20%,2012年-2020年历年业绩(及业绩基准表现)分别为-0.90%(4.85%)、45.21%(-2.43%)、30.23%(39.40%)、64.83%(14.17%)、6.22%(-10.68%)、18.02%(11.07%)、-18.10%(-21.37%)、31.90%(26.87%)、50.30%(20.60%)。华安科技动力的历任基金经理为:汪光成(20111220-20131029)、李冠宇(20130408-20141230)、陈逊(20141230-20150626)、谢振东(20150325-20191108)、李欣(20191108至今)。

华安创新混合基金成立于2001-9-21。业绩比较基准为沪深300指数收益率*75%+中债国债总财富指数收益率*25%。最近十年“2010年度- 2020”历年业绩(业绩比较基准涨幅)为5.04%(-7.62%)、-25.72%(-18.14%)、3.47%(6.27%)、5.20%(-3.85%)、14.62%(38.23%)、27.74%(6.26%)、-18.89%(-7.91%)、4.48%(15.87%)、-25.47%(-16.76%)、39.57%(28.04%)、41.42%(21.07%)。华安创新混合基金的历任基金经理为:刘耀军(20010921-20030918)、尚志民(20010921-20030918)、孙正(20010921-20040205)、刘新勇(20030918-20090327)、汪光成(20090327-20131029)、李冠宇(20131029-20141230)、杨鑫鑫(20141230-20160921)、廖发达(20150806-20190201)、杨明(20181203至今)、崔莹(20200224至今)。

华安生态优先成立于2013-11-28。业绩比较基准为中证800指数收益率*80%+中国债券总指数收益率*20%,“2014年度- 2020年度”历年业绩(及业绩基准表现)为24.00%(39.40%)、57.34%(14.17%)、-16.86%(-10.68%)、28.11%(11.07%)、-15.35%(-21.37%)、71.10%(26.87%)、87.21%(20.60%),华安生态优先的历任基金经理为:李冠宇(20131128-20141230)、施卫平(20140430-20150626)、翁启森(20150616-20160921)、刘伟亭(20150925-20180514)、陈媛(20180226至今)。

华安行业轮动成立日2010-05-11。业绩比较基准为沪深300指数收益率*80%+中国债券总指数收益率*20%。“2011年度-2020年度”历年业绩(及业绩基准表现)为-25.09%(-19.42%)、9.81%(6.88%)、-0.78%(-6.22%)、40.00%(42.96%)、65.66%(7.38%)、-8.88%(-8.54%)、6.37%(16.88%)、-14.70%(-19.06%)、62.20%(29.46%)、77.81%(21.74%)。华安行业轮动的历任基金经理为:沈雪峰(20100511-20121015)、吴丰树(20121015-20180706)、陈媛(20180611-20190830)、饶晓鹏(20181112至今)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。投资者在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。