泰信基金规模与管理费增长不同步 业绩欠佳迷你产品泛滥 | 基金

泰信基金去年管理费用合计为4990.92亿元,相较于2016年的6965.26亿元缩水1974.34万元,但是其管理规模却已从2016年末的58.6亿元增至128.94亿元

《投资时报》研究员齐文健

作为首家以信托公司为大股东的公募基金公司,泰信基金管理有限公司(下称泰信基金)2003年成立以来“光环”愈发暗淡。虽然该公司管理规模大幅增长,不过管理费用却反不如五年前,且旗下迷你基金、产品业绩等问题越发凸显。

Wind数据显示,截至2020年末,泰信基金管理规模为128.94亿元,较2016年末的58.6亿元(该规模为年报公布数据)增长70.34亿元,而管理费用合计仅为4990.92万元,较2016年的6965.26亿元缩水1974.34万元。

《投资时报》研究员注意到,截至2020年末,泰信基金规模在157家公募基金公司中仅排在102名,目前旗下有21只基金(各类份额合并计算)。截至去年末,泰信竞争优选、泰信蓝筹精选、泰信国策驱动等16只基金规模不足2亿元,迷你基金占比为76.19%。

此外,泰信基金旗下部分基金业绩表现欠佳。截至4月2日,旗下泰信中小盘精选、泰信先行策略、泰信现代服务业、泰信发展主题、泰信国策驱动等17只基金年内收益率告负(各类份额分开计算),其中泰信现代服务业、泰信发展主题、泰信双息双利、泰信鑫利A/C、泰信互联网+等多只产品跌幅超5%,分别为7.81%、5.87%、11.79%、13.75%、13.83%、6.09%。

就管理费用、迷你基金等问题,《投资时报》向泰信基金发送沟通函,不过截至发稿未收到回复。

管理费较2016年下滑近2000万

随着各家基金公司年报披露结束,管理费用、客户维护费用、交易佣金等费用也随之曝光。

Wind数据显示,泰信基金去年管理费用合计为4990.92亿元,而2016年至2019年管理费用分别为6965.26万元、5164.17万元、3532.97万元、3352.24万元。这也就意味着,该公司管理费用较2016年缩水1974.34万元。

基金管理费用收入与管理规模有关,不过泰信基金最近五年管理规模较2016年进步明显。数据显示,截至去年四季度末,该公司管理规模为128.94亿元,较2016年末的58.6亿元增长70.34亿元,增幅为120.02%。

《投资时报》研究员注意到,泰信基金管理规模增长管理费用反而下降的原因或与产品管理费率有关。据了解,目前股票型基金管理费用率一般在1.5%,指数型基金和债券型基金的年管理费率一般在0.5%至1.0%之间,货币市场基金的年管理费率一般为0.33%。

作为一家已成立近18年的老牌基金公司,截至去年末,泰信基金旗下货币型基金、股票型基金、混合型基金、债券型基金管理规模分别为84.68亿元、0.96亿元、39.09亿元、4.2亿元,其中货币型基金占比为66%。

不过,管理费用收入并不能全部为基金公司拥有,其中一部分要作为销售渠道的尾佣进行支付,在去年基金销售整体火爆背景下,客户维护费用也水涨船高。

数据显示,泰信基金2020年客户维护费用为1106.38万元,占管理费用比例为22.17%;2016年至2019年,该公司客户维护费用分别为1204.53万元、1085.97万元、728.84万元、678.05万元,占管理费用比例分别为17.29%、21.03%、20.63%、20.23%。

受益于去年A股市场结构性牛市,基金公司赚得盆满钵满,泰信基金也不例外。Wind数据显示,该公司旗下28只基金利润合计为11.25亿元(各类份额分开计算),而2016年至2019年的利润合计分别为-12.68亿元、-4442.9万元、-5.6亿元、6.38亿元。

泰信先行策略业绩不佳

作为存量主动权益类基金中成立时间最久的产品,泰信先行策略不仅年内未交出令人满意的答卷,且中长期业绩也难言乐观。

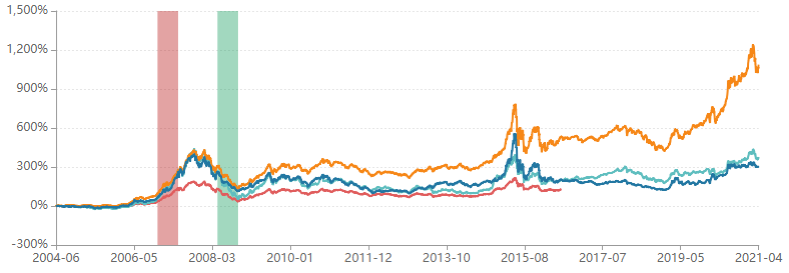

Wind数据显示,截至今年4月2日,泰信先行策略近一年、近两年、近三年收益率分别为29.2%、33.48%、50.44%,同类排名分别为980/1095、707/779、463/615。

据悉,该基金成立于2004年6月,首募规模为7.49亿元。此后经过一轮牛市的加持,截至2007年末,该基金管理规模达到109.97亿元巅峰,不过之后持续缩水,截至2018年末,规模缩水超100亿元,仅为8.01亿元。

或为扭转颓势,该基金先后更换管文浩、郝兵、张翎、林少立、董红波、王鹏、梁剑、朱志权、袁园、钱鑫、戴宇虹等多人担纲基金经理一职,这些基金经理均由泰信基金内部培养,之前并无其他公募基金公司基金经理从业经历。

目前泰信先行策略的基金经理是王博强。资料显示,王博强于2008年加入泰信基金,历任基金投资部行政助理、集中交易部交易员、研究员、基金经理助理等职务,自2015年开始管理基金,于2016年6月30日接手泰信先行策略管理,并从2017年8月30日开始单独管理。不过从其任职该产品基金经理期间表现来看,任职回报仅为35.52%,同类排名为441/498。

聚焦最新出炉的年报,其基金经理表示:“我们在四季度维持了中高仓位,配置方向上主要配置了有色、汽车等顺周期行业,临近十二月末,我们集中调整了行业配置,更加集中在新能源汽与新能源汽车、工业金属、消费等行业。减持了传统整车、医药等行业。”

《投资时报》研究员注意到,去年四季度,泰信先行策略前十大重仓股出现隆基股份(601012.SH)、宁德时代(300750.SZ)、赣锋锂业(002460.SZ)、长安汽车(000625.SZ)、天齐锂业(002466.SZ)等新能源汽车相关个股,截至4月2日收盘,上述个股今年以来跌幅分别为3.59%、5.33%、5.9%、32.4%、6.49%。

从基金换手率来看,天天基金网显示,2018年6月末、2018年末、2019年6月末、2019年末、2020年6月末、2020年末,泰信先行策略分别为316.22%、380.15%、396.75%、318.01%、591.54%、512.5%。

值得注意的是,此前泰信基金还遭遇第一大股东山东省国际信托有限公司(下称山东国信,1697.HK)抛售。

2020年12月14日,山东国信发布公告称,公司与鲁信集团订立股权转让协议,根据及受限于股权转让协议的条款及条件,公司同意向鲁信集团出售泰信基金45%股权,代价为人民币1.34亿元。

公告还显示,于本公告日期,鲁信集团拥有山东国信已发行股本总额52.96%的权益,为公司的控股股东。股权转让协议完成后,山东国信将不再持有泰信基金的任何股权。

泰信先行策略业绩表现

数据来源:Wind

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。