来源:上银基金固收研究

01

上周市场回顾

(一)资金面

1、公开市场操作

上周央行公开市场累计开展500亿元逆回购操作,有500亿元逆回购到期。央行已经连续四周完全对冲到期量。

2、资金价格表现

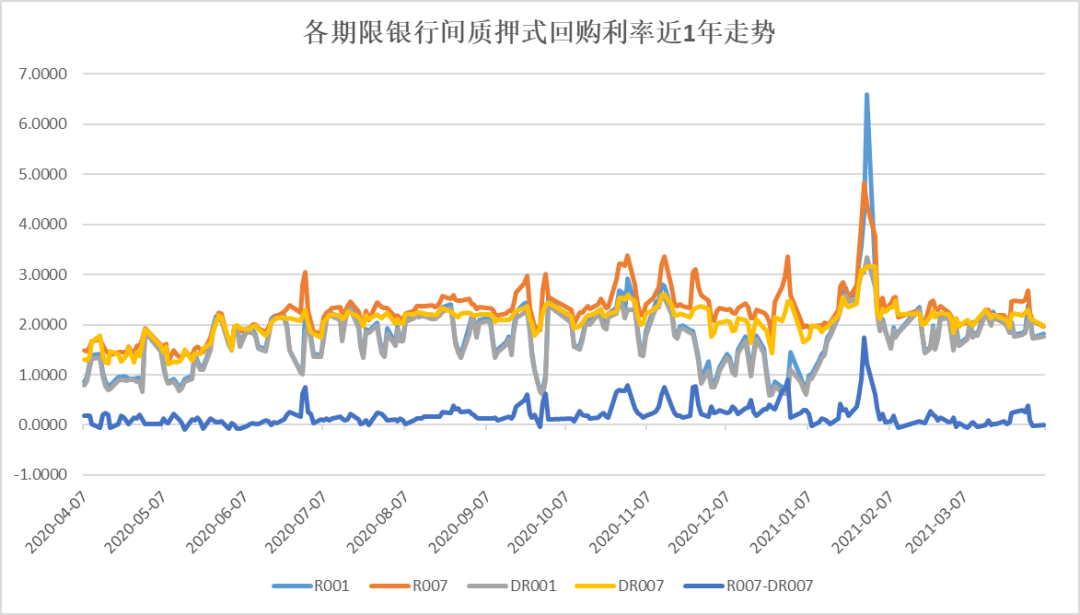

上周跨季资金面整体平稳,跨季后资金价格小幅下行。具体来看,截至4月2日收盘,DR007和R007分别小幅回落12BP、39BP至2.1%、2.08%;DR001和R001分别收于1.72%、1.75%,均环比下降5BP;Shibor3M价格下降2BP至2.63%。存单方面,除3M存单价格上行2BP外,其余各期限存单价格均出现下行,其中1M存单价格下行幅度最大,下降21BP至2.14%;1Y存单价格下降3BP至3.01%。

图1:各期限银行间质押式回购利率近1年走势

数据来源:WIND,上银基金固定收益部

表1:主要期限品种资金利率走势

数据来源:WIND,上银基金固定收益部

(二)债券一级市场表现

1、利率品种

上周新发利率债(含地方债)约2024.07亿元,供给环比减少。上周主要发行品种以政金债为主,地方债并未开始放量发行。市场投标情绪积极,3Y-7Y的政金债投标倍数较高。

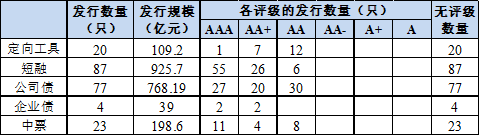

2、信用债

上周主要信用债品种的发行规模为2040.69亿元;AAA和AA+评级占比较高。具体看,短融合计发行925.7亿元,其中AAA占比63%;公司债、企业债和中票合计发行1005.8亿元,其中AAA分别占比约35%、40%和48%;定向工具发行20只,发行规模合计109.2亿元,AAA评级的1只。

表2:上周主要信用债品种发行情况

数据来源:WIND,上银基金固定收益部

(三)债券二级市场表现

1、利率债

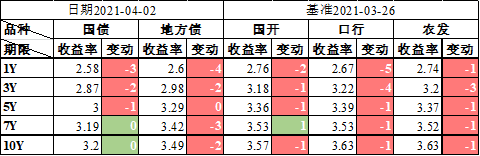

上周跨季资金平稳,但市场观望情绪较重,债市整体表现平淡,短端利率债收益率小幅下行,中长端利率债收益率变化不大。具体来看,上周7Y与10Y国债收益率与前一周持平;1Y国债收益率下降3BP至2.58%;3Y和5Y国债收益率分别下降2BP和1BP。政金债方面,5Y-10Y政金债收益率大都下行1BP左右;1Y期限的国开、口行、农发的收益率分别下行2BP、5BP和1BP;3Y期限的国开、口行、农发的收益率分别下行1BP、4BP和3BP。

表3:主要期限品种利率债收益率及其较前一周变化

数据来源:WIND,上银基金固定收益部

2、信用债

上周信用债也整体呈现下行趋势,除3Y、5Y的AAA信用债和3Y的AA+信用债收益率略微上行1BP外,其余各期限和各评级信用债的收益率均有所下降。AA和AA+评级的信用债收益率下降幅度相对较大,且中长久期的信用债收益率下降幅度大于中短久期的信用债,整体看下降幅度在1-4BP不等。

表4:主要期限中票收益率及其较前一周变化

数据来源:WIND,上银基金固定收益部

(四)宏观政策基本面

1、国内宏观数据&新闻:

(1)中国3月官方制造业PMI为51.9,前值50.6;非制造业PMI为56.3,前值51.4。3月财新制造业PMI为50.6,低于2月0.3%,虽然连续第十一个月位于扩张区间,但已降至2020年5月以来的最低值。

(2)中国物流与采购联合会:3月中国物流业景气指数为54.9%,较上月回升5.1个百分点;中国仓储指数为52.7%,较上月回升3.8个百分点。

(3)央行:货币政策坚持稳字当头,保持定力,珍惜正常的货币政策空间,“以我为主”开展国际宏观政策的协调,保持好宏观政策的领先态势,也乐见其它经济体寻求回到正常货币政策的努力;正更加深入分析区域信贷投放平衡的问题,会有一些相应的措施。

(4)五部委联手加大对债券市场信用评级监管。《关于促进债券市场信用评级行业高质量健康发展的通知(征求意见稿)》要求,加强评级方法体系建设,提升评级质量和区分度,对于评级大幅调整行为,评级机构要对评级方法模型进行检查和评估;加强信息披露,强化市场约束机制,鼓励发行人采用多评级,引导扩大投资者付费评级适用范围,发挥多评级以及不同模式评级的交叉验证作用;继续稳步推动评级对外开放,积极培育国内评级机构。

2、海外宏观数据&新闻:

(1)世贸组织:上调今年的全球商品贸易增速预期,预计2021年全球商品贸易增速为8%,此前预计为7.2%;预计2020年全球贸易下降了5.3%,此前预期下跌9.2%;预计2022年全球商品贸易增速将下滑至4%。

(2)美国3月季调后非农就业人新增91.6万人,为2020年8月以来最大增幅,且远超市场预期的64.7万人。3月失业率降至6%,创去年3月以来新低。

(3)美国3月ISM制造业PMI录得64.7,创1983年12月以来新高。其中,新订单指数录得68,创2004年1月以来新高。

(4)欧元区3月CPI初值同比升1.3%,较前值0.9%大幅提升。

(5)日本2月经季节调整后的完全失业率为2.9%,与上月持平,就业人数连续11个月同比减少;日本2月工业产出同比下降2.6%,环比下2.1%,降幅均超出市场超预期。

(6)欧洲央行行长拉加德:经济形势面临不确定性,短期内风险平衡趋向下行,中期内风险平衡更为显著;必须尽可能提供确定性,将根据需要调整紧急抗疫购债计划(PEPP)。

02

策略展望

3月PMI数据的回升表明,我国经济总体延续扩张态势符合市场预期,债市反应平淡。节后企业生产活动加速恢复,且国内疫情控制情况较好,3月制造业和服务业PMI数据均出现大幅回升,建筑业再次进入60%以上的高景气度区间。3月多项制造业指数均回升至去年同期高位;进口指数创新2018年4月以来的新高;但价格指数继续走高,并创出2017年以来新高,上游企业利润承压,并开始向中游传导。后期需重点关注三个指数,一是新出口订单能否持续保持在扩张区间,这将决定下半年的出口数据变化情况;二是价格指数是否会持续保持在高位,以及上游涨价向中下游行业传导的情况,这将影响市场的通胀预期;三是持续跟踪建筑业的景气度变化,以观察今年“基建不强、地产承压”的市场预期能否兑现。

对债市而言,3月受财政支出影响,资金面总体较为宽松,但交易盘相对克制,主要原因还是担心4月的缴税和地方债发行对资金面产生扰动。与1月不同,交易盘在3月并未采用大幅加杠杆、加久期的策略,加上目前配置盘力量较强,因此即便4月资金收紧,预计10Y国债收益率也难出现大幅调整。继续维持债市区间震荡的判断,建议杠杆、久期维持中性,等待收益率调整带来的机会。

03

附 表

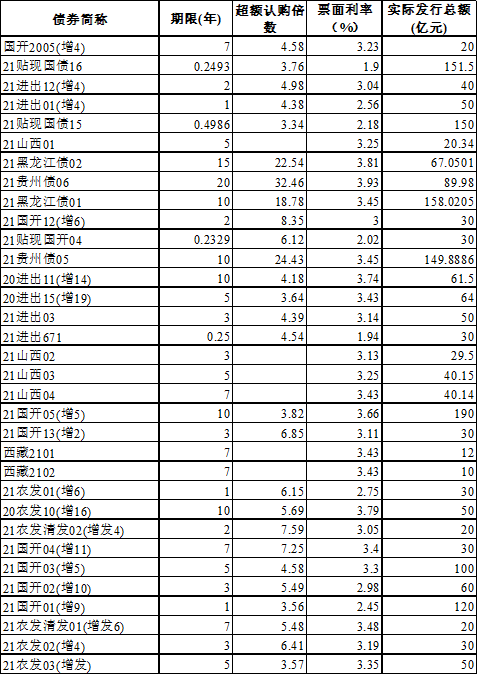

附表1:上周一级利率品种发行情况

数据来源:WIND,上银基金固定收益部

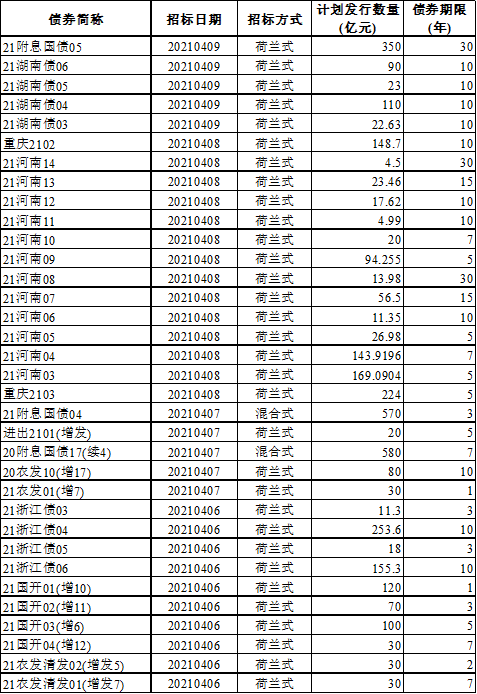

附表2:本周待发行利率债品种

数据来源:WIND,上银基金固定收益部

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。