来源:中国金融四十人论坛

近期10年期和30年期美债收益率不断上行,和2年期美债的利差越来越大。“本轮美债收益率曲线陡峭化特征十分明显,反映出市场对经济前景预期明显改善,这主要基于疫情形势的持续好转。”中国金融四十人论坛(CF40)青年论坛会员、中国建设银行金融市场部张涛和中国建设银行金融市场部路思远联合撰文分析,通胀预期改善是推动本轮美债名义收益率上行的主因。

今年2月中旬以来,美债实际收益率持续抬升,其对美债名义收益率升幅的贡献已从之前的10%提高至30%,文章认为,这暗含着在经济前景预期持续改善下,市场对于美联储政策预期发生了明显变化。

“美债实际收益率上行令美国金融市场潜在波动风险上升。”文章分析称,一是很可能带动房贷利率也上行,势必会对美国房市产生不利影响;二是很可能会恶化目前美国实体企业的筹融资环境,进而对美国就业市场产生不利影响;三是直接影响股市,一旦企业筹融资成本上升,必将会制约美国上市企业通过发债来募集其股票回购的资金来源。

文章认为,未来美债收益率的持续上行一定会影响美联储后期的政策选择。若通胀预期迟迟未能兑现,美债名义收益率直接带动实际收益率上行,那么美联储被迫就需要对美债收益率曲线进行干预,但这也意味着收益率曲线丧失了其本应有的市场信息反映功能。

美债收益率上行带来的潜在风险

及美联储的政策选择

文 | 张涛 路思远

正如我们在《2021年美债展望:10年期美国国债收益率有望破2%》预期,今年以来中长期限美国国债收益率持续上升,截至2月22日收盘,10年期和30年期美债名义收益率已分别升至1.37%和2.18%,30年美债实际收益率更是实现了去年4月份以来的首次转正。

鉴于“平均通胀目标”政策框架与对冲疫情冲击的双重影响,美联储仍将每月1200亿美元购债计划和零下限利率的量价政策组合维持不变,因此本轮中长期限美债收益率的上行更多反映的是市场对通胀和经济前景预期的变化。

在金融市场与经济运行的正反馈机制作用下,美债收益率的持续上行势必会通过市场预期的变化反作用于经济运行,而目前美债收益率变化释放出的信号显示,此潜在影响正在加速聚集。

目前,我们维持“10年期美债收益率年内有望破2%”的展望不变,但美债上行的速度显然要快于我们预期,即在上半年10年期美债收益率可能就会挑战2%的关口,相应美债收益率上行的影响也可能更早显现,进而间接影响美联储后期的政策选择。

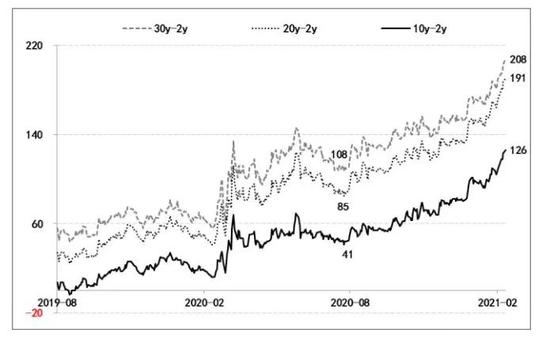

首先,本轮美债收益率曲线陡峭化特征十分明显,即期限越长的美债收益率,上行幅度越大。

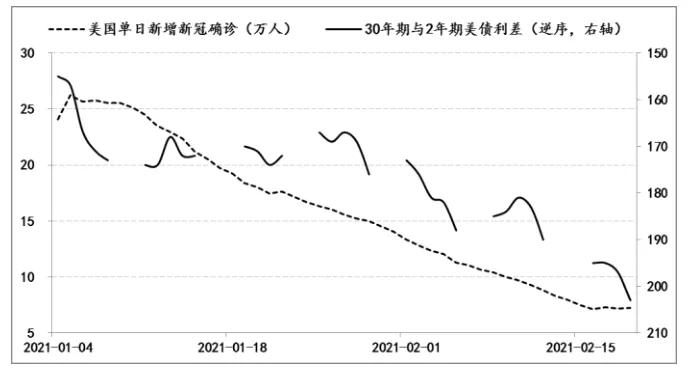

自去年8月初,中长期限美债收益率降至历史低位,之后开始持续上行,而且期限越长的美债收益率,上行幅度越大。例如10年期美债与2年期美债的利差由8月初的41个基点升至126个基点,上升幅度为85个基点,同期20年、30年期美债与2年期美债的期限利差升幅均超过100个基点,即美债曲线的陡峭化速度很快,反映出市场对经济前景预期明显改善,预期改善主因是疫情形势的持续好转,美国新冠单日确诊人数已由年初的28.7万人持续降至6万人左右。

图1:美债期限利差的变化情况

数据来源:Wind,一个基点为万分之一。

图2:美国新冠单日确诊人数和美债利差

数据来源:Wind

其次,通胀预期改善是推动本轮美债名义收益率上行的主因。

在疫情前,通胀预期迟迟未能改善,就长期困扰着美联储和市场,而疫情导致全球大封锁则进一步将通胀预期降至1%附近,10年期美债隐含的通胀预期更是降至1%以下。

去年8月份,美联储对其货币政策框架做了重大调整,尤其是开始实施“平均通胀目标”,并多次通过前瞻性指引引导市场通胀预期的改善,同时在中国需求复苏的推动下,全球商品价格自去年8月末开始持续上涨,两因素叠加影响,美债隐含通胀预期持续改善,今年以来已经稳定在2%以上的水平,相应带动中长期限美债收益率快速回升。

图3:中长期美债名义收益率

及其隐含通胀预期走势

数据来源:Wind

第三,实际收益率增幅贡献开始上升,暗含市场对美联储政策的预期起变。

2月份中旬以来,中长期限美债实际收益率较前期出现了明显上升态势。例如,以去年8月初美债历史低点为基数计算,至今年年初时,10年期美债名义收益率已累计上升58个基点,其中通胀预期贡献了90%以上,实际收益率贡献不足10%。但2月中旬以来,实际收益率持续抬升,其对美债名义收益率升幅的贡献已提高至30%。

美债实际收益率的抬升,暗含着在经济前景预期持续改善下,市场对于美联储政策预期发生了明显变化。例如,美国联邦基金利率期货市场的最新数据显示,市场押注美联储于2022年年底加息的概率已高达70%,押注2023年3月加息概率更是100%。之前,美联储一直释放的信号是,2023年前不会加息。

图4:拉动10年期美债名义收益的因素情况

数据来源:Wind

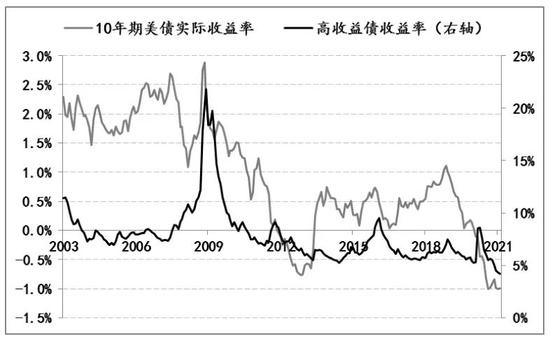

第四,美债实际收益率上行令美国金融市场潜在波动风险上升。

美国数据的经验规律显示,美债实际收益率与美国微观经济层的关系密切相关。例如,房贷抵押利率无论是在方向上,还是变化幅度上都与10年期美债实际收益率高度相关。自2019年8月份以来,美国房价持续上涨,美国标普/CS房价指数同比涨幅由2%升至9.08%,房市的繁荣与同时期房贷利率下行密不可分,30年期抵押贷款利率则由2018年末的4.9%已降至目前的2.7%。由此,美债实际收益率持续上行很可能带动房贷利率也上行,势必会对美国房市产生不利影响。

图5:美国房贷利率和美债实际收益率走势

数据来源:Wind

再例如,美国实体企业融资成本直接受美债实际收益率的影响。受美债实际收益率下行带动,美国高收益债收益率也由疫情暴发初期的11.4%持续降至4.1%,为美国就业市场、股票市场和经济恢复提供重要支撑。但不可否认的是,在新冠疫情冲击下,微观实体对于融资成本上升的承受力被大幅削弱,而美债实际收益率持续上行则很可能会恶化目前美国实体企业的筹融资环境,进而对美国就业市场产生不利影响。

图6:高收益率债和10年期美债实际收益率

数据来源:Wind,美国高收益债俗称垃圾债,是指信用评级较低的企业所发行的债券。

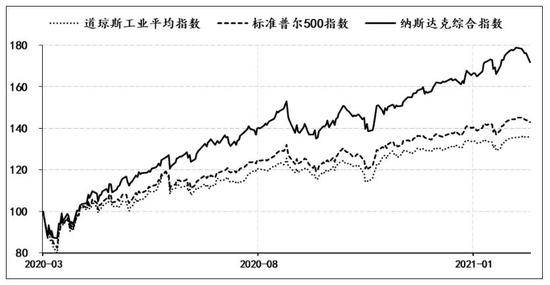

美债实际收益率上行除了会对美国房市和企业债市场产生影响之外,美国股市更会受到直接影响。为了对冲疫情冲击,美联储和美国财政部实施大规模的干预政策,尤其是向市场投放了史无前例的巨量流动性,在此推动下,美国股市在经历短暂熊市后持续反弹,三大股指涨幅显著。但近几日美股已出现了调整的苗头,原因之一就是市场担忧流动性推动美股上涨的模式可能有变,因为一旦企业筹融资成本上升,必将会制约美国上市企业通过发债来募集其股票回购的资金来源。

图7:疫情以来美国三大股指走势

数据来源:Wind,以2020年3月13日股指为基数100,当日美国政府宣布因疫情进入“国家紧急状态”。

综上,中长期美债收益率上行的三个变化,和由此带来的三个潜在风险,未来美债收益率的持续上行一定会影响美联储后期的政策选择。

如果前期通胀预期的改善最终带动实际通胀的改善,那么美债名义收益率上行的同时,实际收益率就能继续保持低水平,此局面既是美联储所乐见的,也有利于美国经济恢复和市场保持繁荣。

反之,若通胀预期迟迟未能兑现,美债名义收益率直接带动实际收益率上行,那么美联储被迫就需要对美债收益率曲线进行干预,例如通过增加购买中长期美债的规模来缓解收益率上行压力,甚至可能通过收益率曲线控制政策来直接引导美债收益率于固定水平。收益率曲线控制是指央行通过购买债券将特定期限债券的收益率维持到一个特定目标。例如,二战期间,美联储曾实施过收益率曲线控制政策,2016年日本央行开始实施该政策,并延续至今。但收益率曲线控制政策的实施,也就意味着收益率曲线丧失了其本应有的市场信息反映功能。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。