由于有T+0交易特性,具有“进可攻退可守”投资特性的可转债市场在2020年出现了明显的投机资金入场炒作迹象,主要体现在部分小市值或热点股性很强的个券上面,但随着年末证监会《可转换公司债券管理办法》的出台,可转债炒作风气有所下降,投资交易更注重内在价值。随着开年A股市场的火热升温,投资相对稳健的可转债ETF对于“持币观望”或对可转债不那么熟悉的普通投资者来说或是更好的选择。

投资者为什么需要可转债ETF?

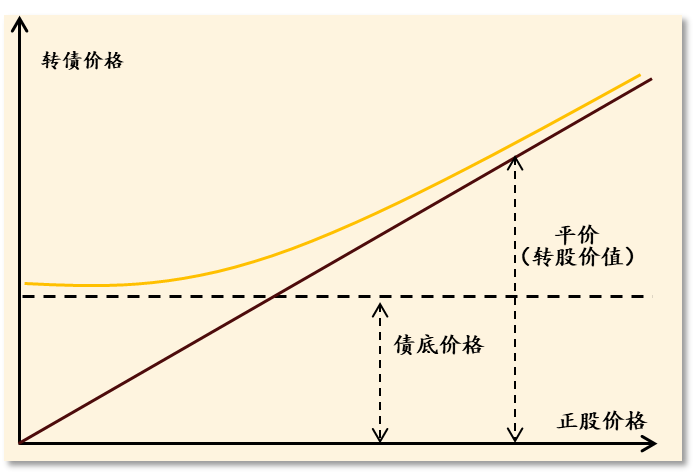

作为一类特殊的资产,可转债简单来讲就是可以转换成股票的债券,意思是投资者可以将持有的可转债换成股票,但是否换成股票由投资者自己说了算,只有认为转换划算的时候才会考虑。因此,可转债兼具股性和债性,具有“进可攻、退可守”的特点,一般股价上涨时可转债价格跟随上涨,而股价下跌时,可转债又有纯债价值的保护,下行空间相对偏小一些,可转债具有较好的风险收益特征,投资交易价值突出,受到投资者的欢迎。

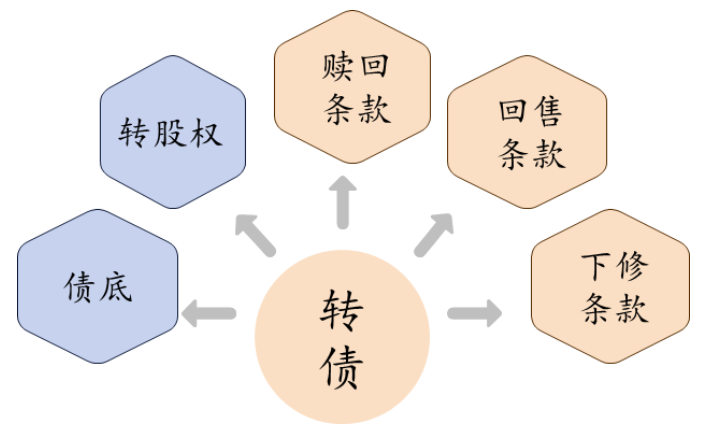

转债既有股性又有债性。转债股性体现在其转股权上,一般用转债平价来衡量。当股价上涨转债转换价值上升,转债价格也会跟随上涨,表现出类似股票的特征;转债债性则基于其身的纯债条款,如果到期前未能转股,最后发行人还本付息,这是投资者面临的“最差情景”。实践中,转债的股性与债性往往此消彼长。

(图表1:转债价格受到平价和债底的双重支撑)

资料来源:Wind,华泰证券研究所

(图表2:转债具有股债性及三个附加条款)

资料来源:Wind,华泰证券研究所

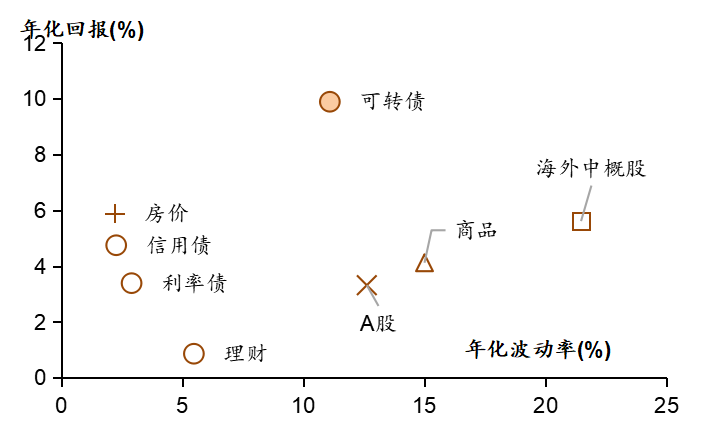

转债拥有优秀的“进可攻、退可守”的产品特性。其一,转债具备“进可攻、退可守”产品特性,较股市波动更低、较纯债弹性更好;其二,转债为投资者提供了天然的操作纪律,能在有利的情况下放大收益,在不利的情况下控制回撤;其三,转债市场的参与者往往存在一致的利益诉求,转债早日成功转股是发行人、投资者的共同愿望;其四,转债比信用债操作空间更大、流动性更好,更适合用来博弈风险。此外,转债还具有条款博弈机会,能有效化解股市的系统性风险。

历史表现来看,转债超额回报较为理想。原因在于:

01

转债发行人普遍具有不低的促转股意愿,在牛市中可以通过释放利好推动正股上涨、在熊市中有动力进行条款博弈以“推倒重来”;

02

转债有估值优势,在牛市中与正股同向变化助推短期表现,在震荡市及熊市中提供性价比和安全垫;

03

转债能够加杠杆、制度上还有T+0、无涨跌幅等交易制度优势。投资者在牛市中更容易放大收益、增强进攻能力;

04

即便最差情形下,转债投资者还能享受债底及回售,并博弈转股价修正机会。

(图表3:转债的风险回报比较好)

资料来源:Wind,华泰证券研究所

(图表4:长期来看转债有明显的超额收益)

资料来源:Wind,华泰证券研究所

非专业投资者进行转债投资有一定难度。非专业或新手投资者参与转债市场往往会遇到一些传统问题:

01

转债是一种复杂的衍生工具,研究难度大于普通股票和债券。除了普通的债权与转股权外,A股转债还具有赎回、转股价修正及回售等附加条款,这需要花费大量时间与精力来跟踪研究。而且,转债本身的观察指标(尤其是期权相关的指标)也更为复杂,需要投资者有一定的实践经验和理论基础。再考虑到对行业和正股的分析,可以说无论是择时还是择券,转债的研究难度都比普通股票、债券更大。

02

转债扩容后,择券难度也在加大。首先,转债市场经历了大扩容,品种开始超过300只,行业分布已经较为齐全,具备了择券的基础;其次,个券估值、资质、流动性分化等更为明显,这为择券提供了空间;再次,股市行情偏震荡,其运行特征意味着机会主要是结构性的;最后,当前转债个券性价比普遍没有以前诱人,未来估值驱动难以贡献更高回报,选对正股变得更重要。

03

历史上看,投资者想要跑赢转债指数并不容易。难以跑赢指数似乎是长久以来转债市场的“怪现象”,原因是多方面的:1、银行或其他大盘转债在市场中占比很高,尤其在17年前转债市场几乎由几只大盘银行主导。而除银行外,相对一部分转债发行人往往资质一般,正股多数难有优异表现;2、中小盘转债回测结果虽然很好,但实际上往往存在流动性问题,导致买卖点不易把握,因此理想与现实之间存在偏差。大资金尤其如此;3、此外,不少机构存在入库券限制(评级、行业、规模等限制)、个人投资者存在注意力稀缺问题,部分略有瑕疵但实际回报丰厚的个券无法落地。

实践来看,转债ETF基金能较好地帮助投资者解决上述问题,也是投资者参与当下转债市场的较佳途径。

博时可转债ETF助你更稳把握市场

博时可转债ETF(全称博时中证可转债及可交换债券交易型开放式指数证券投资基金)是被动指数型债券基金,跟踪中证转债及可交换债指数,成立日期为2020年3月6日。

具体来说,博时可转债ETF有六大特点:

01

业内首支可转债ETF。博时可转债ETF成立于2020年3月6日,是业内首支可转债ETF,4月7日起正式在上交所上市交易,场内简称:转债ETF,交易代码:511380,申赎代码:511381,截至2021年1月12日,博时可转债ETF单位净值10.5306元,基金规模近10亿元。(数据来源:上交所、博时基金,20210112)

02

转债ETF可充分实现分散化投资策略。与主动管理的组合相比,被动管理产品往往充分实现分散化投资策略。ETF就是具备场内交易能力的被动型指数化投资组合。该基金跟踪的是中证转债及可交债这一全样本指数,可显著减少单一个券波动对整个投资组合的影响,同时也能凭借行业间相关性系数的差异,进一步以降低组合波动。截至1月12日,指数成份券数量为342只。(数据来源:Wind,20210112)

03

场内交易可T+0,效率更高。博时可转债ETF与可转债一样,也是T+0交易,投资者场内买卖当天买入当天即可卖出,交易灵活。

04

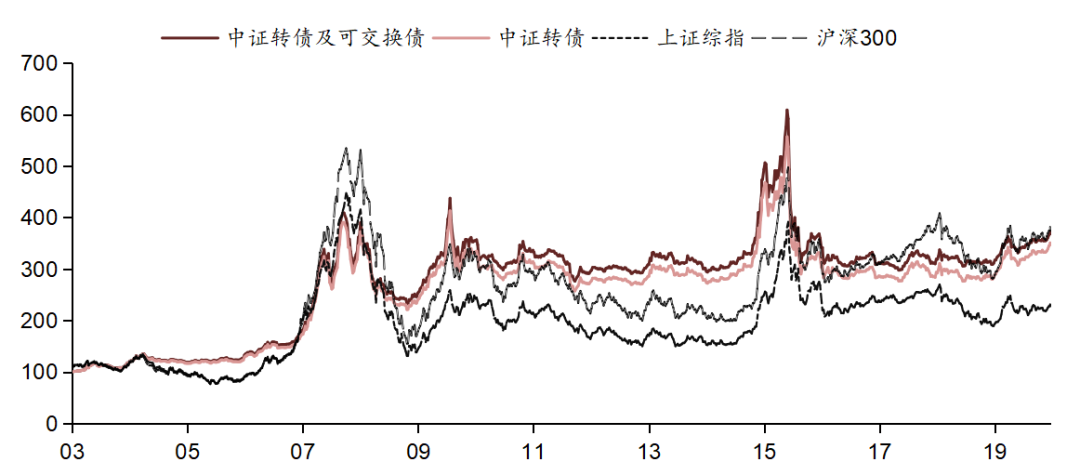

标的指数过往表现突出。中证转债及可交债指数与股指走势基本保持同向,但其年化收益和稳定性明显好于主要宽基指数,也略好于中证转债指数。从2003年初至2020年底,中证转债及可交换债指数年化收益达到8.3%,好于上证综指和中证转债;由于2019年后股票机构化趋势不断增强和转债市场龙头标的相对稀缺,沪深300的年化收益略高于中证转债及可交换债指数。而相对股指,指数的年化波动率和最大回撤明显偏低,显示出更好的稳定性;综合风险和收益能力,指数达到0.47,也显著好于其他同类指数。(数据来源:Wind,华泰证券研究所,20201231)

(图表5:中证转债及可交换债指数和其他宽基指数走势对比)

资料来源:Wind,华泰证券研究所

05

费率较低。一般而言,ETF基金管理与申赎费用都较为低廉。博时可转债ETF的管理费率为0.15%每年,托管费率为0.05%每年,相对较低。

06

博时固收团队历史业绩出色。博时固定收益部门在过去的12年中,获产品单项金牛奖共10次,曾连续两年获得《中国证券报》颁发的固定收益投资金牛基金公司奖。截至2020年末,博时固定收益类公募组合近五年平均收益率23.57%,在14家大型公司中排名第4!(数据来源:海通证券,按照海通证券规模排行榜近一年主动固收的平均规模进行划分,按照基金公司规模自大到小进行排序,其中累计平均主动固收规模占比达到全市场主动固收规模50%的基金公司划分为大型公司。)

邓欣雨

博时可转债ETF基金经理

后市展望

展望后市,邓欣雨认为,近两年股市经历了“实物投资金融化、散户机构化、机构头部化、股票投资价值基本面化”的趋势,市场各类机构在持续向业绩经得起周期检验的品种集中。这一趋势带动机构重仓品种出现估值持续拔高、持仓集中度持续抬升的现象。站在当前时点,预计后续估值进一步拔高的空间相对有限,2021年股市将回归到企业盈利的主线。

2021年国内政策退坡和海外复苏将形成国内投资主线,国内稳宏观杠杆率下社融确定性降速,信用收缩基本成定局。目前确定性强的是货币政策正常性回归,国内基本面形势不错,在基本面未出现明显压力之前,货币政策易紧难松,且从历史经验看,在经济复苏中后期货币政策未出现过转向,判断货币政策方面仍将往紧平衡方向发展。不过考虑到疫苗接种节奏和疫情的波动性,未来一个季度货币政策维持现状的可能性更大。

在信用收紧格局下,估值下行与盈利显著向上局面对应股市震荡格局概率偏大,行业业绩的分化提供结构性行情,全年指数涨跌可能并不明显。转债市场的整体估值也不算低,内部结构分层较为明显,明年估值上升动力不足,平价上行空间偏中性,对指数回报需适当降低收益预期。后续重点关注点之一是信用比较明显收紧的时点,如果观察到收紧的力度明显变强,那么后续权益市场很可能面临较强的下行压力。从投资角度看,以正股为突破,寻找局部结构性机会为主,选择高景气细分领域的优质赛道作为进攻方向,比如碳中和方面的电新、份额上升的出口链分支、通胀链条和科技领域的国产替代方向等。

产品风险等级:中

基金有风险 投资需谨慎

扫二维码 领开户福利!

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。