作者:基金圈小可爱

一场轰轰烈烈的“造星”和“造神”运动似乎正在被鹏华基金展开。

今年以来,鹏华基金连番扛起几面大旗,王宗合、伍旋、梁皓、谢书英等人被强势推出,广告铺天盖地,产品接二连三。王宗合的个人管理规模也迈进了中国公募基金管理规模前十大基金经理的行列,在一众业绩辉煌的大佬队伍中,王宗合显得分外扎眼。

问题的关键是,“造星”之后,大规模“吸金”扩大规模,鹏华基金的投研跟业绩跟不上怎么办?目前看,鹏华基金造星扩规模、收管理费一套操作娴熟利索。从数据上看,新的投资者“落套”之后,很多人只能咬牙赎回。鹏华基金的扩张术还能持续多久?

造新星举大旗吸金

作为公募基金“老十家”的鹏华基金经过前三季度发了千亿规模的权益基金之后,终于如愿以偿进入了行业前十名。据统计,第三季度的排名显示扣除货币和短期理财的之后,鹏华基金管理规模比二季度时增长776.63亿元,在全行业中排名第九。

而在2019年末,鹏华基金排名行业第12名,但也比2018年的排名提升了5名。趁着牛市赶紧多发基金,拼命往前冲,这或许也是基金公司的经营策略。

7月8日,鹏华王宗合的鹏华匠心精选混合发行认购量超1300亿,直接打破了基金界的历史记录。这只基金限额300亿,从最终公告的21.881259%配售比例来看,认购资金还超过了媒体报道的1300亿,最终达到1371.03亿。

实际上,在7月之前,王宗合于2020年的2月、4月、5月都发过权益产品。

而在7月份发了上述300亿元的额产品之后,王宗合又于9月份发了赫赫有名且震惊全国的鹏华创新未来18个月封闭混合。这就是用来参与蚂蚁金服IPO的新基金,规模120亿元。

当然蚂蚁金服的主题基金已经成了一局乌龙戏,后续的妥善处理工作也正在进行。而王宗合接连不断的发行大规模的新产品,匹配的是大多数人印象中“铺天盖地”的广告,尤其是蚂蚁金服的主题基金的发行,广告堪称刷屏,给人的影响俨然已经成了“公募之王”。

那么,王宗合目前管理的规模有多大呢?2020年第三季度结束时,王宗合管理规模达到554.26亿元,排名全行业的第5名,在他前面的有广发基金刘格菘、易方达张坤、南方基金茅炜、汇添富胡昕炜,在王宗合之后就是景顺长城的刘彦春、兴证全球的董承非、易方达陈皓、广发基金傅友兴和兴证全球的谢治宇。

在管理规模前十的基金经理中,王宗合堪称突飞猛进。而排在他之后的这5人,早已在中国公募基金行业内声名赫赫,战绩磊磊。

其实,如果对比王宗合在今年之前的管理规模,王宗合的规模增长更是飞速。根据王宗合2019年在管的产品测算,截止2019年,王宗合当时的管理规模大概在50亿元到90亿元之间。

那么他是如何一下子“鲤鱼跃龙门”窜进了前十的队伍中,和这些牛人并列了呢?这就要从王宗合的“腾挪术”说起。

早在2019年9月,中国基金报就报道,监管层对基金经理同时管理多只产品的情况进行了进一步规范,要求主动管理型基金经理最多管理10只产品,被动型产品的基金经理最多同时管理15只产品,如果新基金申报时“超标”,则会让基金公司进行调整。

其实,“一拖多”在鹏华基金的基金经理当中并不少见。目前王宗合管理着正好10只权益产品,其中5只是今年新发,其中规模最小的22.29亿元,最多的就是300亿元;有1只是2019年6月发行,规模4.06亿元;剩下的4只产品就是之前管理的相对有点年头的老产品了。

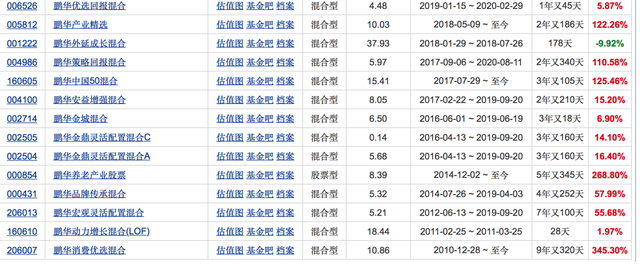

(上图是截止2020年11月10日,王宗合管理过的产品的一部分。中间的数据就是2020年3季度的规模,最后一栏是王宗合任职期间的回报)

基金公司给基金经理安排发新产品,不会是一件突然间的事情,而是提前布局早有安排。因为之前王宗合管理的产品数量也不少,但是规模普遍比较小。但要举王宗合这张“大旗”,必然不能在发新产品的时候被监管层抓住问题。于是在2019年,王宗合就有意卸任了好几只当时的在管产品。

看图说话,我们可以总结出这样的几个特点:1,王宗合在今年管理规模大扩张之前,并没有管理过超大规模的产品的经验,此前管理的单只产品规模基本都在20亿元以内,更多时候单只规模只有几亿元。2,王宗合2019年“丢弃”的好几只产品,都是规模比较小,并且管了好几年,回报却比较一般甚至有回报率7%不到的产品。3,业绩比较好的产品,即使规模也不大,但还是要留给他管着的。

这样的安排是有意义的,基金公司要“举大旗”,就要“腾笼换鸟”,把基金经理差的产品规模小的产品剥离,留下空间,广告造势,趁着行情好发新产品。

但以上第一个特点就令人生疑,王宗合突然在2020年市场热情度很高的时候,发那么多产品,突然间管数百亿元的规模,他的能力真的就一下子窜上去了吗?

答案是并没有!我们从他的管理的业绩可以看出,基本上业绩一般的和业绩好的对半分,只是在宣传材料上,鹏华基金不会告诉基民,王宗合管理能力存在的问题,鹏华基金只会在海报还有广告上面说王宗合管的那几只产品多么优秀,拿过多少奖。所谓的“扬长避短”,难道不是另一种刻意隐瞒吗?

除此之外,王宗合业绩好的那几只产品,多少有点沾了行业主题的光。各行各业经常流行一句话,一头猪站在风口上,也能上天。

有一只产品,特别具有代表性,能反映出王宗合的管理能力。2019年1月15日,鹏华基金发行鹏华优选回报混合(006526),王宗合独自管理。这只基金的股票投资策略是通过自上而下及自下而上相结合的方法挖掘优质的公司,构建股票投资组合。如果业绩不好,是不是说明基金经理选股能力差呢?无法自下而上选好个股呢?

从成立到4月2日,这77天之间管理回报只有区区2.44%,但同期上证指数从2570.34涨到了3176.82,涨幅达到23.6%。

业绩不行,队友来救。2019年4月3日到7月26日,这114天之间加入了郑川江,但管理回报也只有1.34%,业绩难言好转。7月26日上证指数在2944.54,在114天时间里,经历了起伏波段。

眼看着队友不太行,就让郑川江退出。2019年7月27日到2020年2月28日,王宗合一人独管。只可惜,这216天,王宗合的任职回报只有1.64%。

2020年2月28日,上证指数在2880.3。也许你会说,A股大盘向下啊,那他业绩不好不是很正常吗?事实并非如此,2019年是指数不行,却是基金大年!公募基金业绩突飞猛进,市场大喊“买股不如买基”,市场上都在讨论刘格菘的翻倍基金!截止2019年12月31日,王宗合的这只基金净值1.0698元,也就是说,干了快整整一年,人家刘格菘管的基金翻倍了,王宗合的基金涨了6.98%。

而王宗合这样的业绩,可以说是平平无奇。这只产品,也从成立时候的3.32亿元,缩水到2020年3月31日的800万元,堪称接近清盘线的小微基金。

当然,自2020年2月28日起,王宗合就撒手不管这只产品了,交给孟昊独自管理。毕竟,小微且业绩差的产品,不能占了“双料基金经理”的空间,王宗合要被安排发新的大产品的。

王宗合以前管理的产品为什么业绩如此一般?其实他管理过的产品,还有一些特征,比如说,规模特别小,业绩起起伏伏,频繁更换基金经理等。至于选股能力方面,我们可以在以后的文章中分析,去探讨鹏华基金如何自称为“基本面投资专家”?

其实,鹏华基金这种“造新星吸金”的事情,王宗合只是冰山一角。

回看历史,多年前也有基金公司整合了全公司资源,去“造星”和“造神话”,去举大旗吸金,最后基金经理志得意满离开公司之后,巨星陨落。鹏华基金如今的策略或有雷同,王宗合欲戴皇冠,必承其重,能力是否真的扛得住数百亿元的管理规模呢?一旦陨落,或者能力跟不上,是持有人的损失还是基金公司的损失呢?

新基金业绩不佳 遭遇疯狂赎回

基金行业一直有一个饱受诟病的问题,那就是有的基金公司趁着行情好,打广告立人设,发基金扩规模。到了管理能力真不行,净值下跌,基民割肉赎回,感觉被骗了,赎回可以,管理费留下。

那么鹏华基金有哪些产品符合上面的一些因素呢?

首先看看王宗合的产品。2010年5月18日成立鹏华成长价值混合A(009330),初始规模47.56亿元,到三季度末,规模只剩下32.54亿元,下降比例达到31.57%。同样的,三季度末,鹏华成长价值混合C,期末规模10.03亿元,成立时规模是12.28亿元,减少18.31%

从目前来看,似乎业绩还可以,为什么规模下降那么大呢?由于运行时间较短,规模下降从数据来看,可能是净值波动较大,引起投资者的不适。或者因为9月份的行情大波动,投资者恐慌性赎回。

不过,王宗合管理的鹏华创新未来18个月封闭混合,在11月10日有了新的政策,持有人将在2020年11月23日到12月22日之间可以赎回。所以,四季度的数据可以看到,这只轰轰烈烈的产品,又有多少申赎?毕竟,目前王宗合管理的这只产品是浮亏的,从数据上看,该产品和同类相比,排名不佳。

除了王宗合,再来看看“腾挪术”差不多的伍旋。

2019年12月17日,鹏华优选价值股票成立,伍旋独自管理至今。截止2020年11月10日,净值为1.1287元,和同类产品相比,长短期的业绩排名多为不佳,今年来跑输同类平均和沪深300。

我们从规模来看,成立时规模13.37亿元,今年三季度末规模只剩下3.93亿元,基本只剩下所谓的“零头”了。

从该基金的2020年半年报的费用数据来看,管理人报酬881.37万元,托管费146.9万元,交易费403.83万元,总费用约1444万元。

那么收了那么多管理费,投资收益如何呢?很遗憾,股票投资亏了略超6000万元,债券收益略超38万元,股利收入略超1677万元,最后收益是亏损超4284万元。

也难怪持有人赎回了。如果只是一只产品这样,那可以说是运气不好,或者市场不配合。但这样业绩和规模变化的产品,并非个例。

2020年3月27日,鹏华稳健回报混合成立,也是伍旋独自管理至今,初始规模17.81亿元,三季度末规模只剩下9.35亿元,份额也从最开始的17.81亿份缩减到7.65亿份,堪称腰斩。

业绩方面,近一个月,近三个月和近六个月来看,基本上就是不佳和一般。跑输同类平均和沪深300,在同类排名中靠后。

鹏华股息精选混合成立于2020年5月7日,伍旋独立管理至今,初始规模9亿元,三季度末规模只剩下3.7亿元,下降58.92%,比腰斩更惨一点。在业绩方面,同样的,数据上看,在近一个月,近三个月和近六个月的业绩,表现一般,跑输同类平均和沪深300。

3只产品的表现令投资者不满,持有人宁愿赔钱也要赎回,他们公开质疑伍旋的管理能力。无论是王宗合还是伍旋,也许只是鹏华基金的个例,但是通过各种腾挪术不断扩大规模,收取管理费却不能给投资者带来回报,这样挤进基金业前十的扩张,真的能持续吗?王者之路是打出来的,而不是像上海名媛姐妹团那样拼出来的。

扫二维码 领开户福利!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。