来源:老罗话指数投资

目前市场上常用的指数或股票估值信息很多,包括了DCF、PE、PB、PEV、NAV等估值指标信息,那么如何利用好指数的估值信息帮助你判断该指数是否具有投资价值呢?我们从行业角度进行分析,告诉大家不同的估值方法适用于不同行业、不同财务状况的公司,对于不同公司要具体问题具体分析,谨慎择取不同估值方法。

公司估值方法通常分为两类:一类是相对估值方法,特点是主要采用乘数方法,较为简便,如PE估值法、PB估值法、EV/EBITDA估值法、PEG估值法、市销率估值法、EV/销售收入估值法、NAV估值法;另一类是绝对估值方法,特点是主要采用折现方法,如现金流折现DCF、股利贴现模型DDM等。相对估值法和绝对估值法作为估值体系的两个方面,不存在孰优孰劣的问题。

PE市盈率估值法适合于盈利相对稳定、周期性较弱的行业。计算以公司上一年的盈利水平为依据,其最大的缺陷在于忽略了对公司未来盈利状况的预测。从单个公司来看,市盈率指标对业绩较稳定的公用事业、商业类公司参考较大,但对业绩不稳定的公司,则易产生判断偏差。以腾讯为例,由于公司市场前景广阔,具有很高的成长性,受到投资者的追捧,股价上升,市盈率居高不下,但以公司每年40%以上利润增长速度,以现价购入,一年后的市盈率已经大幅下降;相反,一些身处夕阳产业的上市公司,目前市盈率低到20倍左右,但公司经营状况不佳,利润呈滑坡趋势,以现价购入,一年后的市盈率可就奇高无比了。

地产行业也不是只看PE,主要看NAV,E只是结果,NAV是净资产价值。在一定销售价格、开发速度和折现率的假设下,地产企业当前储备项目的现金流折现价值剔除负债后,即为净资产价值(NAV)。假设一个地产公司,刚开发楼盘没有体现出利润,但土地储备的可开发价值是市值的几倍,最典型的是融创中国已经轻松翻了一倍,因为土地储备远远超过市值,你能说没有价值?招商蛇口也是如此,PE不低,但公司有大量优质土地储备未来可供释放利润。

PB市净率估值法适合流动性资产比较高的行业,如银行。银行股其实不太适合现金流折现,也不适合PE估值,因为E是失真的。银行的PE很低,但大家都知道有坏账,可能如果坏账爆发PE一下就高了甚至E变成负数了,银行股用PB估值可能更合理,核心看的是信贷资产质量。

对于钢铁、煤炭、水泥、汽车这些强周期行业,PE、PB、DCF用处都不大,因为未来现金流很难预期,固定资产清算时又是废铁,今年赚10亿元,明年可能亏20亿元,所以强周期行业不能用PE来估值。按彼得·林奇的说法,反着看,强周期行业就是高PE、低PB时买入,低PE、高PB时卖出。低PE时说明行业在景气周期,大家都纷纷上马,产能扩张,未来可能就要陷入价格战的泥潭了;而高PE时表明全行业微利或亏损,也表明供给端在去产能,供需平衡走,行业反而可能走出低谷。

对于零售行业,由于销售收入相对稳定、波动性小,且具有微利的特点,因此应考虑市销率指标。一方面营业收入不受公司折旧、存货、非经常性收支的影响,不像利润那样易操控,另一方面收入不会出现负值,不会出现没有意义的情况,即使净利润为负也可用。

对于成长性较高的企业,如高科技企业(TMT)、生物医药、网络软件开发等,应优先考虑PEG法,而这个方法对于成熟行业则不太适用。因为PEG反映了未来预期增长率对于企业价值的影响,而成熟行业具有低风险、低增长率的特点,因此不适合运用PEG法。

对于运营商,如高速公路上市公司运营、电信运营业,注重稳定性,则应综合考虑现金流贴现模型(DCF)和EV/EBITDA法。EV/EBITDA估值方法一般适用于资本密集、准垄断或者具有巨额商誉的收购型公司,这样的公司往往因为大量折旧摊销而压低了账面利润。EV/EBITDA还适用于净利润亏损,但毛利、营业利益并不亏损的公司。但对于固定资产更新变化较快的公司,净利润亏损、毛利、营业利益均亏损的公司以及资本密集、有高负债或大量现金的公司,则不适用EV/EBITDA法。

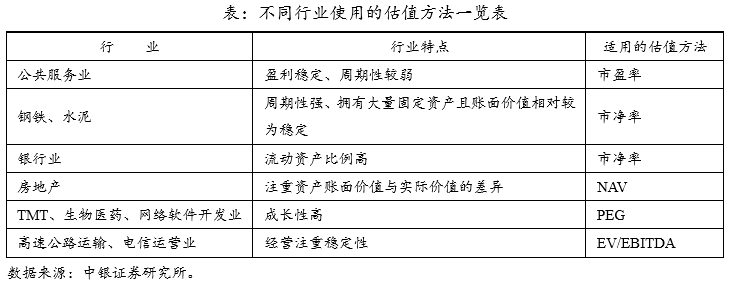

不同行业使用的估值方法如下表所示。

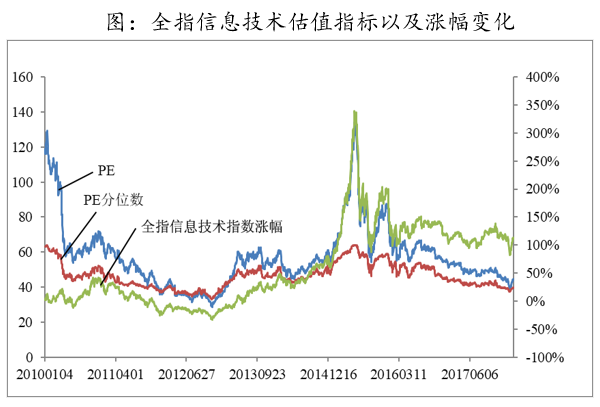

尽管行业是按照上述方法去估值的,但我们以全指信息技术行业指数(指数代码:000993)为例,运用PE、PE分位数及成长性进行分析,发现如果仅仅看PE及PE分位数去投资远远不够,因为在2010年1月4日全指信息的PE市盈率为116倍,PE分位数为98%(PE所处分位数为当前最新PE在统计区间内按升序排列所处的分位数,分位数=当前估值排名/历史估值总数),而全指信息技术的指数点位为2776,从长远看,这个指数点位还是个相对低点,相比2015年6月3日的11947点,会错失330%的涨幅空间,如下图所示。出现这个问题的主要原因是忽视了信息技术行业在未来几年的高速成长导致估值的下降。

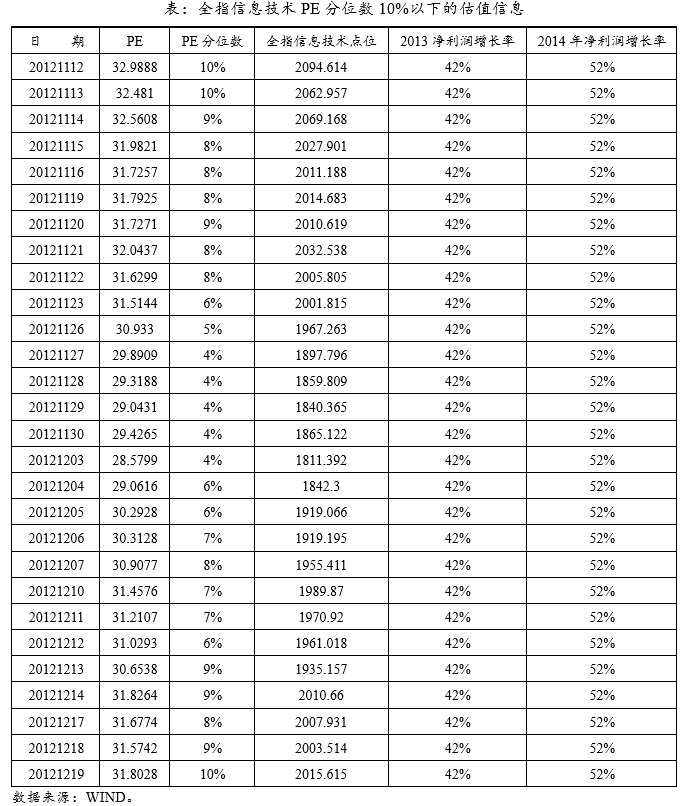

但是若结合PE、PE分位数以及未来两年净利润盈利增长,可以抓住2012年投资全指信息技术的低点。从下表可以看到,全指信息技术在2012年11月中旬至2012年12月中旬期间,PE估值仅有30倍左右,PE分位数在10%以下,说明PE处于历史低位。另外,全指信息技术行业也处于景气发展阶段,2013年和2014年的净利润增长率分别为42%和52%。可见,结合PE、PE分位数加上对行业盈利的预测,可以坚定地在2012年11月至12月低点买入全指信息技术指数,若持有到2015年6月高点,则可获得500%左右涨幅收益,年化收益率超过100%。

可见,理解和参考行业背后适合的估值方法,可以为我们投资决策做重要贡献。

■老罗有话说

估值在证券投资领域是一个很复杂的工程,正如巴菲特所说的“只能是模糊的正确”,没有说一个固定的方法去投资就能获得很好的投资回报。大家选择行业去投资时,比如信息技术和传媒行业,不仅要看当前的PE及PE分位数,还要看看这个行业未来的成长性,如果当前PE和PE分位数都很高,则未必不具有投资价值,若行业成长空间广阔,那么也会有投资价值,所以选择行业时需要把多个估值指标结合起来看,不同行业适用的估值方法不一样。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。