12月9日央行公布了11月社融及信贷数据。其中,贷款和社融当月分别新增1.43和2.13万亿,同10月相比有明显回升、总体符合市场预期。以社融和M2增速衡量,四季度为保障经济持续复苏,货币政策没有转向、在总量上依然保持着宽松态势,结构上强调精准滴灌、全力输血实体经济。但明年来看,正如我们在文章《本轮宽松货币政策应如何退出?》中所说,央行在特殊时期采取的特殊应对之法将会逐步退出;近期多位监管高层密集发声稳杠杆、防风险,提示疫情过后的货币政策将显著加大防风险考量。

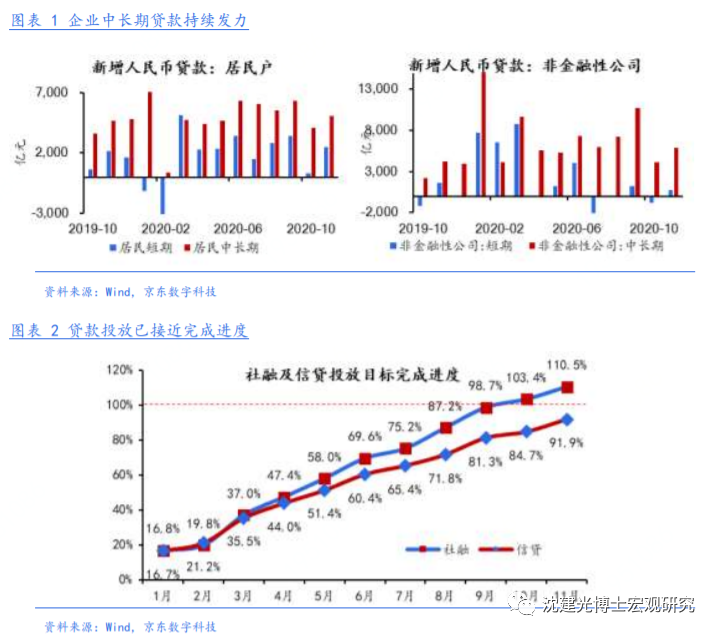

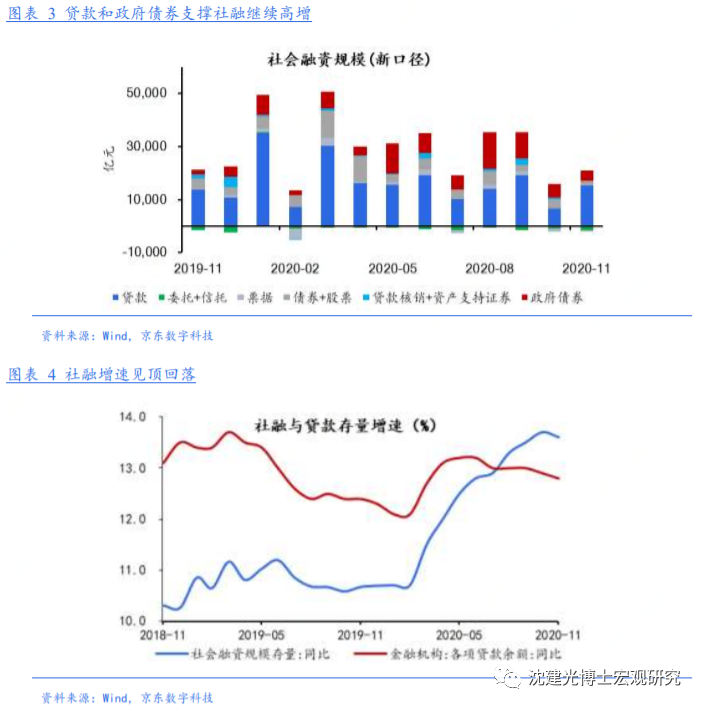

信贷回升反映真实融资需求,中长期贷款持续占据主要地位。11月金融机构人民币贷款环比多增7402亿元,季节性因素之外、总体反映了经济复苏之下的真实融资需求。企业端来看,中长期贷款投放持续占据主要地位,前11个月约为短贷的3.41倍;居民端短贷和中长贷均有回升,与近期消费加速回暖、地产成交增速高位企稳(尤其是一线城市)的基本面相符。截至目前,年内20万亿的贷款投放目标完成度已达92%,考虑到季末通常为信贷放量时点,预计下个月仍将保持可观的信贷投放规模、20万亿目标大概率能够完成。

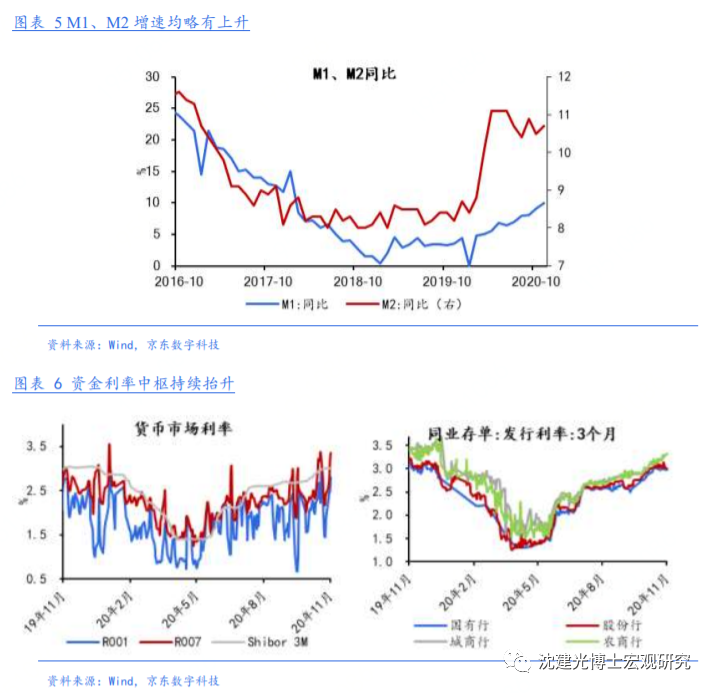

社融增速见顶回落,但宽信用仍将贯穿四季度。11月社融的主要支撑是人民币贷款和政府债券,当月分别新增1.53和0.4万亿;企业债券新增则大幅缩水,主要原因为永煤违约引爆信用债危机后大量债券取消发行,据统计仅11月第二周取消发行的债券就达到26只、累计规模达198.1亿元;非标依旧保持收缩态势。当前社融已超额完成全年任务(33.16万亿),11月存量增速见顶回落(13.6%),符合我们此前预期;但为支撑经济复苏,宽信用仍将贯穿四季度,预计全年社融增量将超过35万亿。

M2增速小幅上升,流动性投放持续趋谨慎。11月末央行超预期增量投放2000亿MLF、并伴随密集公开市场逆回购操作,主要为平抑信用债暴雷之下的短期资金面波动;加之社融增量规模较高,当月M1、M2增速均略有上升。但当前央行短期流动性调控并无一定的松紧取向,主要视市场需求谨慎决策;6月之后货币投放高点就已经过去,银行间资金面持续处于紧平衡状态、主要资金利率均明显攀升。三季度《货币政策执行报告》则明确提出保持“流动性合理充裕,把好货币供应总闸门”、“社融和M2增速与反映潜在产出的名义GDP增速相匹配”,未来M2增速中枢大概率下降。

特殊政策已接近退出之时。基本面来看,最新数据显示中国经济距疫前正常水平仍有距离,消费、投资等方面不确定性仍存,因而货币政策在总量上依然保持着宽松态势、宽信用仍在延续;在前期楼继伟等高层喊话“特殊政策退出”之后,我们已指出从实体经济角度出发、当前货币政策不宜立即转向。但随着中国经济复苏态势持续向好,特殊时期的特殊应对之法确已到退出之时,应妥善做好相应的政策过渡安排。

近期高层密集发声“防风险”。郭树清在《完善现代金融监管体系》中指出了现阶段的一系列风险隐患,如房地产“灰犀牛”、高风险影子银行死灰复燃、银行业不良资产反弹、一些中小金融机构资本缺口加速暴露等。易纲在《建设现代中央银行制度》中则提到当前“金融监管和风险处置中的道德风险问题依然突出,市场纪律、破产威慑和惩戒机制尚未真正建立,地方政府和金融机构以社会稳定为由倒逼中央政府、中央银行承担高昂救助成本的问题仍未根本扭转”。此外,永煤事件后,监管层立即表示将对债券市场违法违规行为“零容忍”,三季度《货币政策执行报告》明确提及“坚持市场化、法治化原则,完善债券违约风险防范和处置机制”。

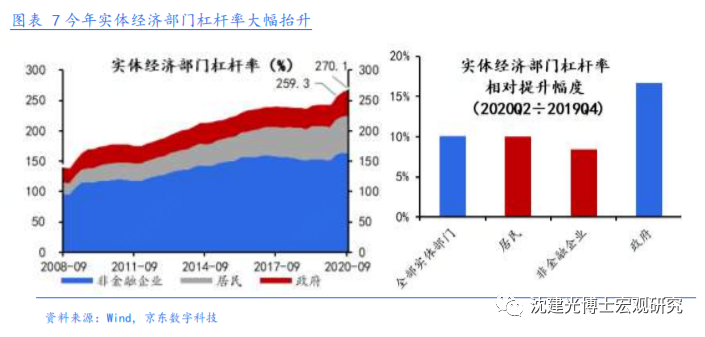

在我们看来,疫情期间实体部门杠杆率大幅抬升、近期金融市场波澜不断,政策面正加大防风险考量。以此为背景,三季度《货币政策执行报告》重提“保持宏观杠杆率基本稳定”、“打好防范化解重大金融风险攻坚战”。明年来看,房地产、政府隐性债务、中小银行风险均是防范重点,尤其要关注明年二季度“延期还本付息”政策到期后可能出现不良贷款反弹风险。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。