十倍回报,是不少投资者孜孜以求的目标。化用彼得林奇的一句名言,那就是如果你曾经持有过一只10倍基,你就知道10倍的投资回报有多么诱人。

据Wind数据显示,截至9月23日,全市场成立以来收益率超过1000%的基金共有39只,其中不乏一些“十五倍基”、“二十倍基”。(此处不包括中途曾达十倍收益率,但回落下来的基金。)

“一年三倍者众,三年一倍者寡”。资本市场鬼才辈出,惊涛裂岸之下短期博取高额回报的投资人并不鲜见。但浪潮退去,更难能可贵的是那些能够细水长流,与时间共成长的投资者。

十倍基本已属世间罕物,十倍基基金经理也是千里难寻,能拿得住十倍基的基民怕是要万里挑一了吧。事实上,中国基金业2018年度的调研结果显示:自投资基金以来赚了超过100%的基民仅0.9%。据此推断,拿住十倍基的万里挑一恐怕不为过。

想到买基金居然就赚了十倍的,可能只是平平无奇的隔壁老王,小景不禁酸成“柠檬精”——难不成只是忘记密码,凑巧而已?

十倍基”很烫手吗,为什么拿不住?

买过基金的你可能会有相似的体验,一旦动了卖出的念头,这只基金可能就无法长期持有了。“为什么我总是与十倍基擦肩而过”?小景总结下来,基民拿不住“十倍基”主要有以下这些原因:

01

对风险认识模糊

我们买基金常常会看到一句话——“基金投资有风险”。大家真正理解这七个字背后的含义吗?

买基金,都是希望获得收益,但是收益还有一个孪生兄弟——风险。因此投资基金既可能让你赚钱,也可能让你亏损,且这对孪生兄弟还具有一定的“对称性”,即风险较低的产品,整体收益可能比较低;整体收益水平高的产品,风险一般也较大。

A股波动较大,权益类基金净值跟随股市起起落落也再正常不过。这些当前处于高光时刻的“十倍基”也曾经历过许多次低谷,如果投资者承受不了低谷的煎熬而选择赎回,最终也就错了这些十倍基。

所以,认清风险可比获得收益更重要。理论上讲,短期下跌会导致账面浮亏,但通过优秀的主动管理,伴随市场变化,基金净值再创新高是可以期待的,当然前提是你对这样的波动有充分的认识,并能扛住波动。

02

缺少长持的耐心以及赚大钱的定力

“怕涨怕跌,小富即安”可能是很多投资者的共性问题。

A股市场波动较大,不少基民容易被震“下车”。要么过早止盈,基金回本了要赎回,赚了二三十个点的收益要卖出,翻倍了更是躁动不安。要么一遇到下跌就止损,十倍的道路上无数的波折都足以让你下车。不得不说,承受这样的市场波动是对于人性的考验。

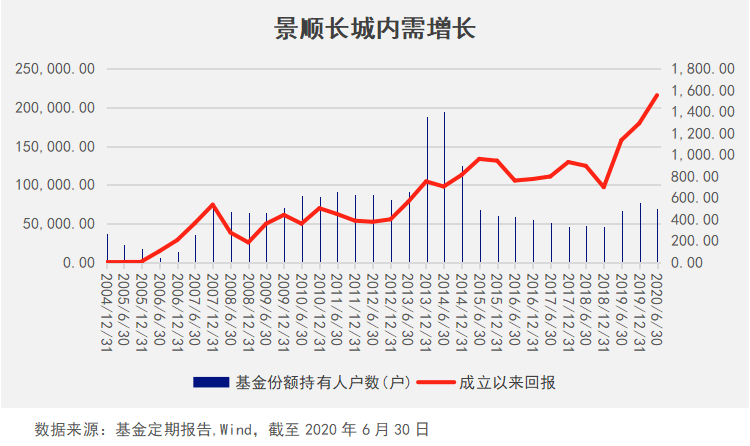

如下图所示,2014年年中景顺长城内需增长持有人户数最高接近20万,随后2015年下半年市场震荡调整,不少持有人清仓赎回。然而,在市场调整中经历小幅回撤后,景顺长城内需增长混合基金的净值曲线仍能不断创出新高,成长为“十倍基”。

所谓长线投资要看年线。短期走势中看起来让人胆战心惊的高峰和低谷,拉长时间标尺来看,其实也是慢慢升途中的一个土包或土坑了。

03

收益预期不合理、对基金的评价过于短期

巨大的市场波动率带来的另一个副产品,是投资者对于收益不切实际的预期。可能每天10%的涨幅才能满足部分投资者那挑剔的胃口。

在市场行情较好,50%以上的年收益比比皆是,投资者若以此为“锚”,希冀50%的年化收益就不切实际,容易在市场退潮时希望“落空”,拿不住基金。

不少基民持基过程中,过于关注短期排名,如果持有基金排名下降,收益略有落后,就立马换成其它热门基金。

“

据景顺长城基金发布的《权益类基金个人投资者调研白皮书》统计显示,在投资者赎回基金的原因中,占比最高的是因为业绩比不上其他基金(51.80%),其次才是收益已达预期(45.30%)。

”

不过,仔细研究这些十倍基,会发现他们的年化收益率可能并不如你想象中的那样突出,约莫处于14%-25%之间。可是要知道,股神巴菲特的传奇投资生涯里,年化收益率也就是20%出头啊。

现在回过头来看,“十倍基”的短期排名并不靠前,但它们在牛市里能跟得上市场上涨,在熊市里能较小控制回撤,积小胜为大胜,最终才在投资长跑中获胜。

其实,权益市场波动大,某一年的超高收益具有一定的偶然性,并不是市场常态。这些“十倍基”也是通过时间的积累,在复利的作用下,获得了非常可观的长期回报。

如何才能拿住“十倍基”?

必须承认的是,拿住十倍基本身就是一件非常困难的事,我们无法通过妄图断言“做到这些就能拿住十倍基”。但通过总结这些脱颖而出的十倍基的共性,增大未来挑选并持有好基金的可能性,或许是一件有意义的事情。

揭开十倍基的“基因密码”,持有人也可以从这些方面入手,挑选并拿住十倍基:

正视基金投资中的风险:合理设定投资目标

清楚了解权益类基金的风险和波动,并对该类基金的收益有合理预期,50%太夸张,翻倍也别指望。将目光着眼于长期且较稳定的收益率,或许更为合适。

选个好基金:看投研团队、基金经理,看中长期业绩

打造一只“十倍基”需要很长时间,这就要求基金管理人拥有一支实力雄厚、投资理念能够传承的投研团队。这样在时间的洗礼中,产品的每一位历任基金经理都能延续优秀的主动管理能力,带领基金净值曲线持续向上。

纵观市场上的十倍基,基本都是主动权益型基金,而买主动基金就是买基金经理,需要选择主动管理能力优秀、投资风格稳健的基金经理。优秀的基金经理拥有持续赚取超额收益的能力,中长期业绩出色。因此选基金要看其三年、五年甚至更长时间内的表现。

心态良好,目光长远:正确看待基金排名

选对基金经理和基金管理人后,接下来就需要基民保持良好心态,目光长远,耐心一点,不被一时的涨跌干扰判断,对自己精选的好基金长情一点;给管理人充分的时间贯彻其投资理念与策略,慢慢浇灌出“十倍基”。

十倍基”密码

以上是小景总结的如何拿住“十倍基”的秘诀,接下来隆重介绍小景家的三只十倍基,让我们看看“十倍基”有哪些“基因”。

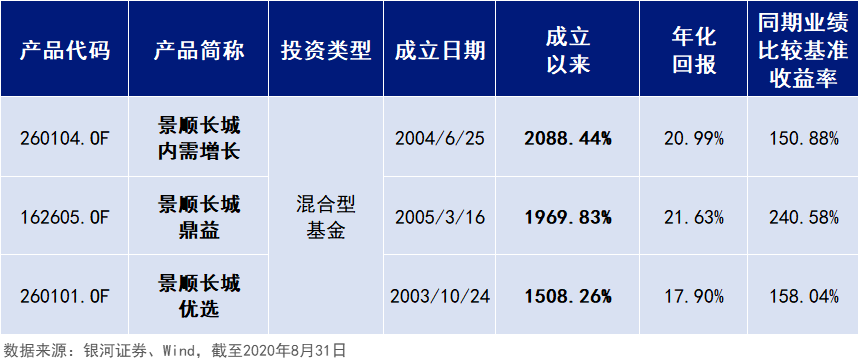

小景家拥有景顺长城内需增长(260104)、景顺长城鼎益(162605)、景顺长城优选(260101)这三只十倍基,它们是如何炼成的呢?

01

运作时间超15年,历经风雨的“长跑基”

上述三只基金几乎均成立于2006年之前——景顺长城优选成立于2003年10月、景顺长城内需增长成立于2004年6月,景顺长城鼎益成立于2005年3月——运作超过15年,经历了2007年和2015年的牛市盛宴;同时,在震荡下行的市场行情中,三只产品对回撤控制较好,在净值回撤之后又能通过主动管理继续创出新高,为“十倍收益”打下坚实的基础。

02

主动投资能力强,超额收益显著

景顺长城内需增长、景顺长城鼎益、景顺长城优选这三只产品均是主动管理基金,长期来看,它们的净值曲线摆脱“市场引力”走出一条独立震荡上行的曲线,超额收益显著。

截至8月31日,景顺长城内需增长、景顺长城鼎益、景顺长城优选成立以来净值分别超越基准收益率1937.56%、1729.25%、1350.22%。

03

优基金经理辈出

景顺长城内需增长、景顺长城鼎益、景顺长城优选运作10余年来,经过多位绩优基金经理共同努力,才锻造出今天的“十倍基”。

比如景顺长城内需增长,历任李学文、王鹏辉等多位明星基金经理,在上一轮牛市高点(2015.6.12)就成长为“十倍基”。现任基金经理刘彦春是景顺长城新一代明星基金经理代表,致力于寻找高投入资本产出、高成长潜力的优秀公司长期投资。自2018年2月10日接手管理景顺长城内需增长以来,刘彦春任职回报为142.14%,同期业绩比较基准增长率为21.68%,景顺长城内需增长在上一轮牛市过后净值更上一层楼,成长为一只“二十倍基”。(数据来源银河证券、Wind,截至2020年8月31日)

再如景顺长城优选现任基金经理杨锐文,被誉为“成长股猎手”。在投资中,杨锐文从“风投”的视角审视投资对象,通过推演产业发展趋势,投资于符合产业发展趋势、持续高成长或者处于加速向上阶段的企业,并希望分享企业投资性价比最高的那一段成长。杨锐文自2014年10月25日管理景顺长城优选以来,任职回报为212.64%,同期业绩比较基准增长率为62.08%。在杨锐文的管理下,景顺长城优选也进一步成长为一只“十五倍基”。(数据来源银河证券,截至2020年8月31日)

小景家汇集了众多绩优基金经理,在“宁取细水长流,不要惊涛裂岸”的投资理念下,他们正努力地为投资者创造更好的长期回报。在这里,小景也希望持有人小伙伴们坚持长期投资,和好基金一起长跑!

十倍基福利

活动规则:留言和小景分享你觉得怎样才能拿住十倍基呢?并点亮“赞”和“在看”,小景将在留言中精选66位幸运儿每人奖励10元现金红包;截至9月28日12点,若“赞”和“在看”数均突破1000,红包加码为20元;

奖项公布时间:9月28日24点之前;

Tips:1.留言上墙/中奖与否,全看是否打动了小景;2.本活动最终解释权归景顺长城基金所有。

注释(滑动查看完整注释)

景顺长城鼎益LOF 基金成立于2005年3月16日, 2010-2019年、2020年上半年收益率分别为:-10.85%、-21.66%、6.69%、23.31%、10.46%、37.97%、-5.06%、55.52%、-16.77%、69.04%、19.38%;同期业绩比较基准分别为-10.21%、-19.47%、7.82%、-6.91%、38.10%、2.21%、-9.18%、19.43%、-20.42%、28.52%、1.61%。本基金晨星风险评级为中高风险,适合激进型、积极型投资者。

景顺长城优选混合基金成立于2003年10月24日。2010-2019年、2020年上半年收益率、同期业绩比较基准分别为-1.09%、7.70%,-19.82%、-18.76%,14.29%、3.07%,39.69%、-1.04%,9.40%、39.95%,61.02%、20.58%,-8.28%、-9.90%,27.72%、6.43%,-19.64、-20.85%,47.03%、27.66%,21.96%、3.95%。该基金晨星风险评级为中高风险,适合激进型、积极型投资者。

景顺长城内需增长基金成立于2004年6月25日, 2010-2019年、2020年上半年收益率分别为11.42%、-19.21%、2.65%、70.41%、7.07%、14.50%、-16.29%、18.04%、-22.60%、74.31%、18.7%;同期业绩比较基准分别为-7.69%、-18.76%、3.07%、-1.04%、39.95%、20.58%、-9.9%、6.53%、-20.85%、26.87%、3.95%。本基金晨星风险评级为中高风险,适合激进型、积极型投资者。

刘彦春于2015年4月9日接管景顺长城新兴成长混合型基金。本基金2010-2019、2020上半年回报及业绩比较基准涨幅分别为-1.70%、-1.41%,-32.56%、-24.01%,-6.47%、4.44%,20.10%、-0.31%,1.74%、19.78%,33.42%、15.40%,-8.12%、-16.33%,56.28%、15.29%,-15.81%、-25.64%,72.18%、37.45%,19.48%、9.13%。本基金的晨星风险评级为中高风险,适合激进型、积极型投资者。

刘彦春于2015年7月10日接管景顺长城鼎益混合型基金。本基金2010-2019、2020上半年回报及业绩比较基准涨幅分别为-10.85%、-10.21%,-21.66%、-19.47%,6.69%、7.82%,23.31%、-6.91%,10.46%、38.10%,37.97%、2.21%,-5.06%、-9.18%,55.52%、19.43%,-16.77%、-20.42%,69.04%、28.52%,19.38%、1.61%。本基金的晨星风险评级为中高风险,适合激进型、积极型投资者。

刘彦春于2018年2月10日接管景顺长城内需增长混合型基金。本基金2010-2019、2020上半年回报及业绩比较基准涨幅分别为11.42%、-7.69%,-19.21%、-18.76%,2.65%、3.07%,70.41%、-1.04%,7.07%、39.95%,14.50%、20.58%,-16.29%、-9.90%,18.04%、6.53%,-22.60%、-20.85%,74.31%、27.66%,18.70%、3.95%。本基金的晨星风险评级为中高风险,适合激进型、积极型投资者。

刘彦春于2018年2月10日接管景顺长城内需增长贰号混合型基金。本基金2010-2019、2020上半年回报及业绩比较基准涨幅分别为10.84%、-7.69%,-19.47%、-18.76%,1.24%、3.07%,69.14%、-1.04%,7.44%、39.95%,13.01%、20.58%,-16.31%、-9.90%,17.17%、6.53%,-24.83%、-20.85%,75.45%、27.66%,18.34%、3.95%。本基金的晨星风险评级为中高风险,适合激进型、积极型投资者。

景顺长城集英成长混合型基金2019.4.16-2019.12.31、2020上半年回报及业绩比较基准涨幅分别为12.14%、1.54%,21.87%、0.58%。本基金的晨星风险评级为中风险,适合激进型、积极型、稳健型投资者。

景顺长城绩优成长混合型基金2019.7.2-2019.12.31、2020上半年回报及业绩比较基准涨幅分别为7.11%、6.17%,28.24%、9.13%。本基金的晨星风险评级为中风险,适合激进型、积极型、稳健型投资者。

杨锐文于2014年10月25日开始管理景顺长城优选混合基金,本基金2010-2019年、2020上半年的收益率/同期业绩比较基准分别为-1.09%、7.70%,-19.82%、-18.76%,14.29%、3.07%,39.69%、-1.04%,9.40%、39.95%,61.02%、20.58%,-8.28%、-9.90%,27.72%、6.43%,-19.64%、-20.85%,47.03%、27.66%,21.96%、3.95%。本基金的晨星风险评级为中高风险,适合激进型、积极型投资者。

景顺长城公司治理基金成立于2008年10月22日,杨锐文于2020年7月25日开始管理本基金,本基金2010-2019年、2020上半年收益率/同期业绩比较基准分别为14.25%、-9.15%,-30.09%、-19.39%,-5.64%、7.08%,22.41%、-6.02%,18.50%、42.85%,18.86%、7.52%,-15.82%、-8.42%,31.20%、17.08%,-14.93%、-19.17%,33.37%、29.59%,8.63%、2.06%。本基金晨星风险评级为中高风险,适合激进型、积极型投资者。

景顺长城环保优势基金成立于2016年03月15日,杨锐文自成立日开始管理本基金,本基金2016.3.15-2016.12.31、2017- 2019年、2020上半年的收益率/同期业绩比较基准收益率于分别为19.00%、8.59%,33.45%、7.97%,-20.97%、-25.33%,56.97%、23.34%,26.50%、4.29%。本基金晨星风险评级为中高风险,适合激进型、积极型投资者。

杨锐文自2019年10月17日开始管理景顺长城创新成长基金,本基金2019.10.17-2019.12.31,2020上半年收益率/同期业绩比较基准收益率为6.98%、3.76%,24.13%、0.19%。本基金晨星风险评级为中风险,适合稳健型、激进型、积极型投资者。

上述各基金完整历史业绩取自基金定期报告,截至2020年6月30日。由杨锐文管理的景顺长城成长领航基金成立于2020年5月28日,成立不满半年,根据法规要求,不予展示业绩。由杨锐文管理的景顺长城电子信息产业基金成立于2020年9月9日,成立不满半年,根据法规要求,不予展示业绩。

风险提示:基金投资有风险,请投资者全面认识本基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件的基础上,谨慎投资。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。当投资人赎回时,所得或会高于或低于投资人先前所支付的金额。投资者进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。本投资观点并不构成对个人投资者实质性的投资建议或景顺长城最终的投资观点。我国基金运作时间较短,不能反映股市、债市发展的所有阶段,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

扫二维码 3分钟开户 稳抓股市回调良机!郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。